売上債権とは?管理するための4つのポイントも紹介

2022/05/23

ファクタリング

売上債権とは、売掛金や受取手形のことです。企業間の取引では現金でやり取りするよりも掛け売りや手形を使って後払いの形式をとることが一般的です。つまり売上債権とは取引先から代金の支払いを受ける権利ともいえます。売上債権は権利であるため、会社の資産として計上が可能です。

しかしいつまでも現金化されなければ負債になるリスクもあります。売上債権を効率良く回収すれば資金繰りも悪化することなく、経営も安定するでしょう。

この記事では売上債権の種類や特徴、仕事を円滑に進めるための売上債権管理の方法などを解説します。

売上債権とは

売上債権とは売掛債権ともいい、前述したように取引先から代金の支払いを受ける権利のことです。会計上は流動資産とみなすことができ、売上債権を担保に銀行から借り入れをすることもできます。

ちなみに売上債権で手形を保有している場合は受取手形、保有していない場合は売掛金として帳簿に記録されます。

売上債権は行使できる期限が定められているため、期日までに請求を行わないと権利を行使することができなくなるケースもあるので、注意が必要です。複数の取引先や顧客から種類の違う売掛金があったり、受取手形を保有していたりする場合は、期日や請求の有無をきちんと確認しておきましょう。

売掛金は流動資産ではありますが、単なる「支払いの約束」であるため現金には分類されません。このため回収が遅れたり、手形の受け取りが長引いたりすると会社の資金繰りが悪化することもあるでしょう。

売上債権の回収がうまくいっているかどうかは、売上債権回転率を計算してみれば分かります。以下に、売掛金と受取手形について詳しく紹介します。

売掛金

売掛金とは商品やサービスを顧客や取引先に提供した際に、後日代金を支払ってもらう形態のことです。つけ払いや末日払いと同じような支払い方といえば、イメージしやすいでしょう。

売掛金は取引先に信用を供与するため、信用取引に区分されます。

帳簿上では、相手にサービスや商品が提供された時点で売掛金の仕分けを行います。卸売業、サービス業、製造業などでは売掛金で取引をすることが多いでしょう。

なお売掛金は貸し倒れのリスクが生じるので、無制限に行うことはありません。売掛金による取引を行う前に、信用調査を行って、限度額を設けるのが一般的です。自社にとって信用がおける取引相手ほど売掛金が大きくなります。

約束手形(受取手形)

約束手形(受取手形)とは売掛金で取引を行った際、相手から受け取る証書のことです。為替手形とも呼ばれます。同じ手形でも支払う側(買い手)の方は「支払手形」と呼ぶので注意してください。

約束手形は支払日が決められています。振出日から支払期日までの期間を「手形サイト」といい、1カ月(30日)~4カ月(120日)までに定められることが多いです。

この手形を受け取った方が指定日に金融機関に持っていくと、手形の額面金額を金融機関で受け取ることができます。銀行が相手企業に債権取り立てを行うため、手間がかからないという特徴があります。

なお支払期日前でも、手数料を払えば手形を現金化することは可能です。これを手形割引といいます。

ただし取引先に支払い能力がない場合、金融機関は支払いを拒否します(手形不渡り)。手形を発行する企業は当座預金へ支払期日日までに支払う金額を入金しておかなければなりません。

売上債権回転率から分かること

売上債権回転率とは売上高と売上債権の比率のことです。売上債権回転率を出せば、売上債権が現金化するスピードを把握することが可能です。月数が短いほど売上債権を効率良く回収できていることを表します。

前述したように売上債権はあくまでも取引先から代金の支払いを受ける権利であり、現金ではありません。このため売上高に対して売上債権の比率があまりに高いと、資金繰りが悪化するリスクも高くなるでしょう。

一定期間中の売上債権回転率を出すことで、売上の回収が順調であるかを確認する指標にします。

なお、売上債権回転率は業者ごとに異なります。一例をあげると建設業の平均が9.07回なのに対し、製造業は5.75回、小売業は14.44回となっています。(※)売掛金が多い業界ほど売上債権回転率の数字も高めです。

では売上債権回転率をどうやって計算したらいいのか、以下で詳しく解説していきます。

※出典: 政府統計の総合窓口|e-Stat

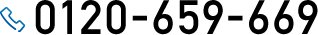

売上債権回転率の計算方法

売上債権回転率の計算方法は、以下のとおりです。

売上債権回転率 = 売上高 ÷売上債権

例えば売上高が500万円で売上債権が100万円である場合、売上債権回転率は500万円÷100万円で5回になります。

売上回転率が高いほど現金化するスピードが速いことを表しますが、低ければ現金化するスピードが遅く資金繰りが悪化しやすくなるといえます。

一般的に回転率が6回転以上なら正常、3回転以下で資産有効活用度が低いと判断されるので目安にしてください。

売上債権回転期間から分かること

売上債権回転期間とは文字どおり、売上債権を回収するまでにかかる期間のことです。日数や月数で表すことができ、数値が小さいほど売上を回収するまでの期間が短いことになるので、債権回収が効率的に行われていると判断されます。

なお売上債権回転期間は売掛金と受取手形をあわせた売上債権で計算し、売掛金のみで計算した場合は掛金回転期間となります。

財務省の「財務総合政策研究所」が発表した「法人企業統計調査からみる日本企業の特徴」という資料によると、2018 年度の売上債権回転期は全業種平均で 1.85 月、製造業では1.64 月~2.45 月、非製造業では1.07月~1.97月です。資本金が多いほど、資金回転期間は長めとなりました。(※)

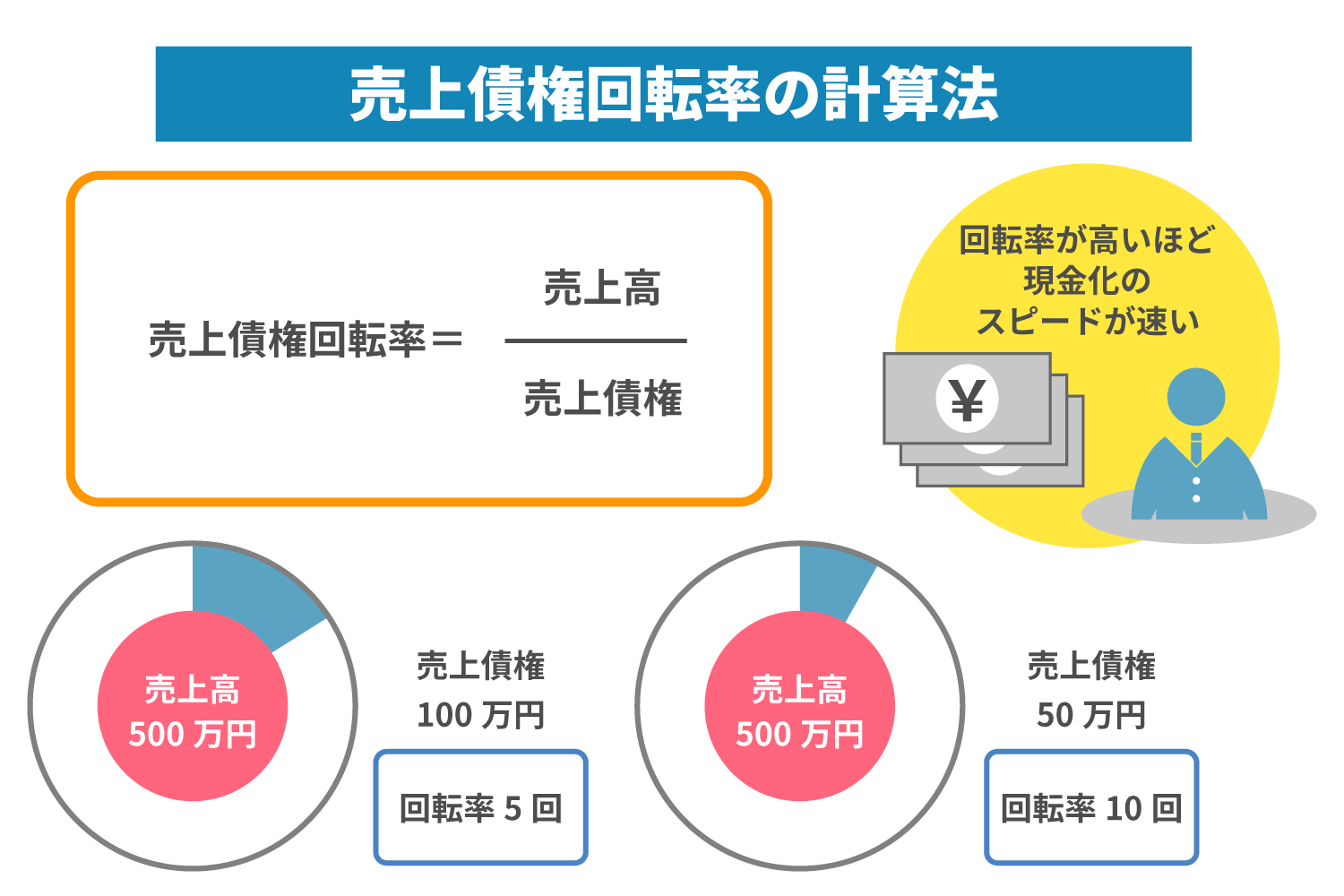

売上債権回転期間の計算方法

売上債権回転期間の計算は、以下のような式で求められます。

売上債権回転期間=売上債権÷売上高

月数をベースに期間を確認したい場合は売上債権÷売上高×12カ月、日数ベースなら売上債権回転日数=売上債権÷売上高×365日という計算式を用います。

例えば売上高が500万円で売上債権が100万円である場合、月ベースなら2.4回、日数ベースなら73回となります。

月単位の場合、業種によって若干の差がありますが2カ月を超えると資金繰りが悪化しやすくなるといわれています。

売上債権を管理する方法

売上債権をしっかりと管理しないと資金繰りが悪化するリスクが高まります。では、売上債権はどのように管理すればいいのでしょうか。以下にその一例を紹介します。

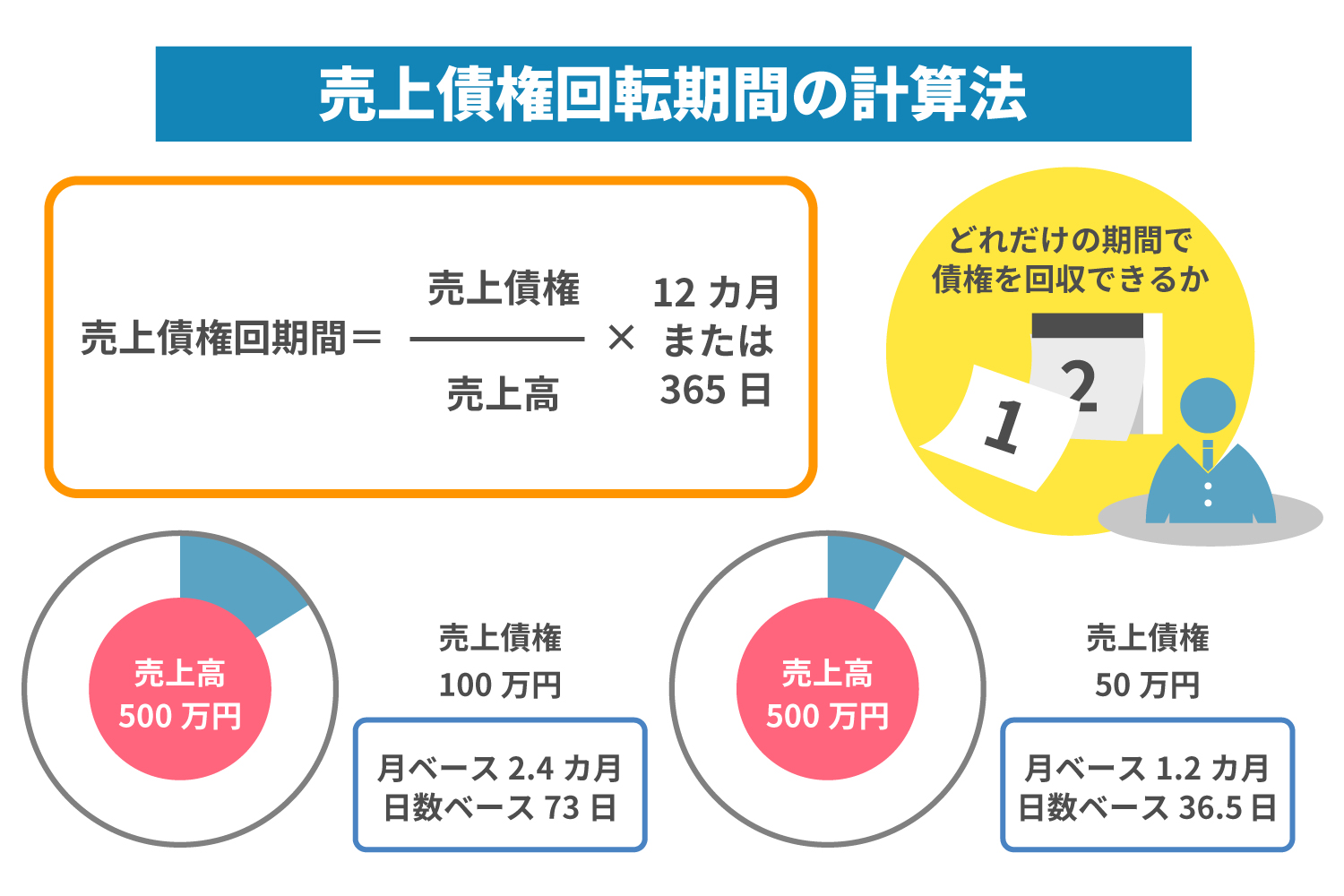

代金回収ルールの見直し

取引先が多くなるほど、売掛金の回収がおろそかになることが多くなります。手形の場合は金融機関で確認できますが、売掛金の場合は直接取引先に出向かなければならないこともあります。また取引先ごとに締め日や支払日が異なれば「ついうっかり」ということもあり得るでしょう。

そういった回収漏れを起こさぬように、以下のようなことを実践してみるのもおすすめです。

●回収日を明確にし、社内で共有する

●売掛金の回収責任者を決める

●責任者が売掛金を回収し、経理担当者と共にチェックするなどの社内ルールを作る

●作った社内ルールは共有し、徹底して守る

売掛金の回収ルールをしっかりと作り、共有することで責任の所在が明確になります。債権回収の責任者が決まれば、回収日が近くなった際に「お願いします」と声をかけ、うっかりミスも防ぐことができるでしょう。

回収が終わったらハンコを押すといった決まりも作っておけば、チェックが楽になります。

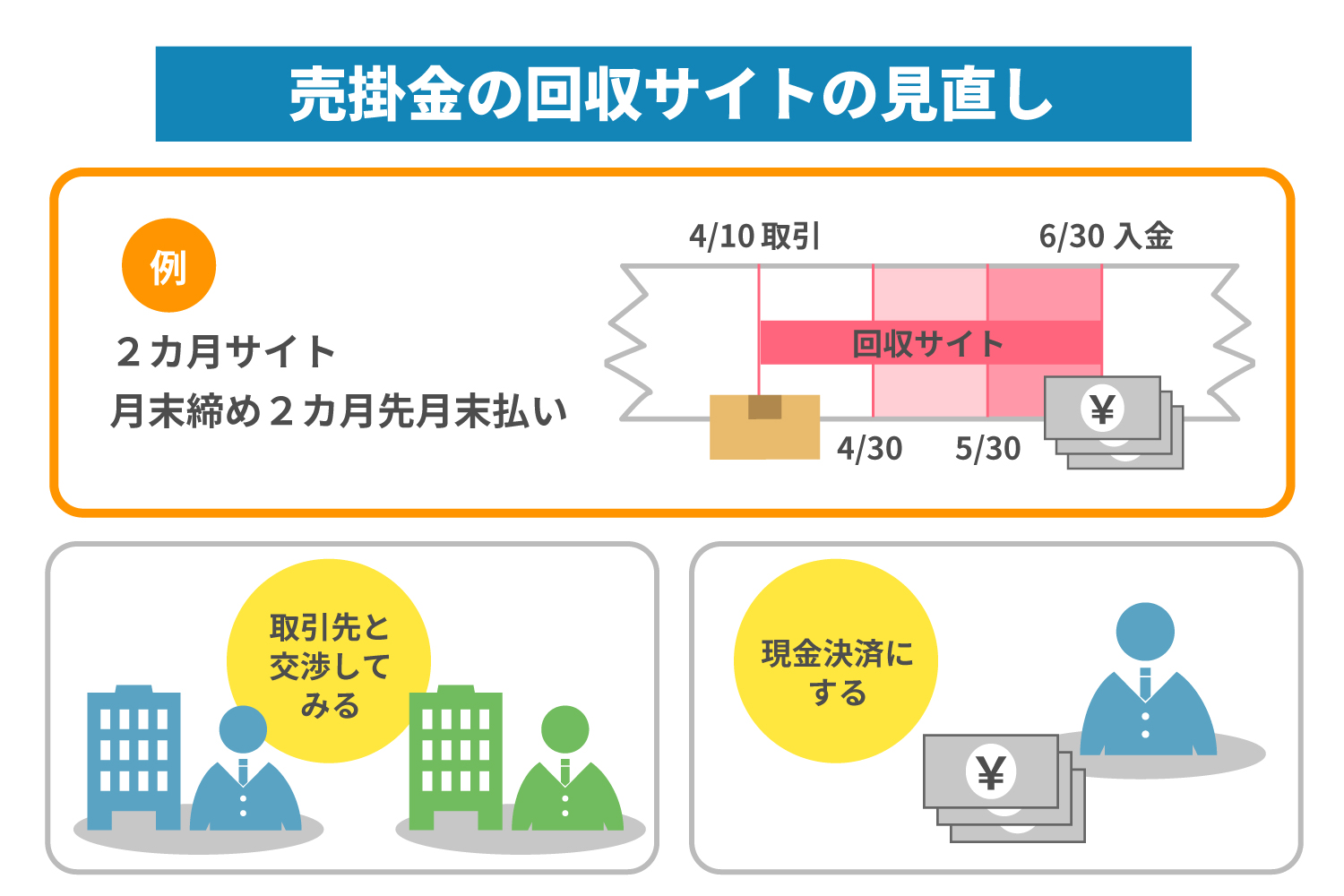

売掛金の回収サイトの見直し

代金回収サイトとは売掛金が入金されるまでの期間のことです。前述したように売掛金が入金される期間が長いほど、現金が手元に来るのが遅くなって資金繰りが悪化するリスクが高まります。

例えば回収サイトを月末締めの「2カ月サイト」の場合、4月10日に売掛した代金が入ってくるのは6月30日となります。

受取手形の場合は、手数料を払えば期日前に売上回収が可能です。

しかし売掛金の場合は、相手が入金してくれるのを待たなければなりません。回収サイトが長いほど自社が不利になります。

一般的に回収サイトが長いほど資金調達までの余裕ができるので、取引先は回収サイトを短くすることに積極的ではありません。それでも売上債権を的確に管理するには、回収サイトの短縮が最も有効なこともあるでしょう。

売上債権回転期間や売上債権回転率も計算して、短縮の必要があると思ったら、取引先と交渉してください。

あまり短縮に否定的な取引先は、内情を調べてみることも必要です。また現金決済の割合を増やしてもいいでしょう。

新規取引先は基本的に現金決済などのルールを定めるのも一つの方法です。最初から現金決済のみにしておけば、売掛金を回収する手間も省けます。

与信管理規程を作る

与信管理規程とは与信管理に関するルールを明文化したものです。そもそも与信管理とは、「この企業と取引は可能か、可能であればいくらまで取引ができるか」など、取引先の信用度を調査して設定し、定期的に見直すことを指します。

与信管理基準に一定のルールを定めなければ、与信管理が個人の裁量に任されてしまいがちになり、リスク管理もおろそかになります。

例えば長年取引がある企業の与信管理を甘くした結果、貸し倒れが発生して債権が未回収のままになることもあるでしょう。与信管理規程を作ってルールを明確化しておけば、リスクの早期発見にもつながります。

また万が一トラブルが発生した場合も対応方法を規程に定めておくことで、早期解決ができるでしょう。

与信管理規程には、範囲・与信限度額の設定・与信管理の運用・問題の処理などを記載します。売上債権マニュアルを作るような気持ちで作っていくとぬけがありません。

なお与信管理規程は作りっぱなしではなく、教育して社員全員で情報を共有しましょう。

営業の力が強い場合は規程を破った場合の罰則などを定めておくと、無茶な取引の抑制にもなります。

弁護士に相談する

期日までに売掛金が入金されない場合、まずは督促状や内容証明郵便を送付します。売掛金を支払う意思があるがなかなか資金繰りがうまくいかない場合は、この時点でコンタクトを取ってきて、支払方法を相談するケースもあるでしょう。

問題は督促状や内容証明郵便を送っても売掛金を支払う気配がない場合です。売掛金を払わないということは資金繰りが悪化している証明なので、最悪の場合相手企業が倒産し、売上債権は貸し倒れになる可能性があります。

このような場合、早めに税理士に相談して資金繰りを確認してもらうのと同時に、弁護士に相談して簡易裁判所に調停を申し立てます。調停で相手と話し合って支払方法がまとまればそこで終わりです。しかし調停が成立しない場合は、訴訟になります。売掛金の消滅時効は5年なので早めに行いましょう。

なお未回収金額が60万円以下であれば、1日で結審する少額訴訟制度が利用できます。あきらめずに回収を試みてください。

ファクタリングを利用する方法もある

ファクタリングとは自社の所有している売上債権をファクタリング会社に売却することで、資金調達をする方法です。ファクタリング会社は支払期日前の売上債権のみを買取してくれ、手数料を引いた額を現金で支払ってくれます。ファクタリングを利用すれば、手早く現金を得ることができます。

加えてファクタリングは融資ではありませんので、返済義務も発生しません。手数料分は引かれますが「回収サイトが長く、資金繰りが悪化しそう」というときに利用すると、手早く現金を調達できるため便利です。

ファクタリングには自社とファクタリング会社だけで行う2社間ファクタリングと、ファクタリング会社、自社、取引先の会社で行う3社間ファクタリングがあります。一般的に多く利用されるのは、取引先にファクタリングを利用していることがばれにくい2社間ファクタリングです。

回収不能になるリスクもファクタリング会社に譲渡できるので、「あの取引先からは売掛金の回収が難しそう」というケースでも、支払日前なら売却できます。売上債権管理の手間も大幅な改善が期待されるので、状況に応じてファクタリングの利用を検討してみてください。

まとめ

今回は売上債権管理の大切さややり方などを紹介しました。売上債権は会社を運営しているなら発生するものです。売上債権が発生しても回収プランがきちんとたっているならば問題ありません。しかし取引先が増えていくと、管理が難しくなることもあるでしょう。場合によっては売上債権をうまく回収できない問題が発生することも考えられます。

そんな場合は、JPSにご相談ください。弊社は手数料業界最低水準、全国出張に対応、アフターサービスが充実などメリットの多いファクタリンク会社です。書類がすべてそろっていれば、最短翌日に支払いが可能です。

回収サイトが伸びて資金繰りが心配という会社はもちろんのこと、売上債権管理の負担を減らしたいという場合はぜひご相談ください。