【図解あり】直接金融と間接金融の違いをわかりやすく解説

2023/01/20

ファクタリング

企業が行う資金調達方法には、第三者を挟まず、融資者から直接融資を受ける直接金融と、第三者が融資者から集めた資金から融資を受ける間接金融があります。具体的には、直接融資は株や債権など、間接金融は銀行融資やビジネスローンなどです。

どちらの融資方法にも一長一短あるため、事業規模や資金調達の目的に応じて適切に選ぶことが大切です。

本記事では、直接金融と間接金融の違いを出資者と企業の立場に分けて解説します。また、直接金融と間接金融の代表的な方法や具体例、メリット・デメリット、上記以外の資金調達方法も合わせて紹介します。

・直接金融のメリット・デメリット

・直接金融と間接金融の違い

直接金融とは第三者を経由しない融資方法のこと

直接金融とは、名前のとおり融資者と企業の間に第三者を挟まない融資方法のことです。直接金融の中でも負債に計上されない方法は「エクイティ・ファイナンス」と呼ばれることもあります。

融資者が直接金融を行なう金融商品としては株式や債務が有名です。一方、企業が行う資金調達方法としては、個人投資家やベンチャーキャピタルらの出資、クラウドファンディングなども方法として含まれます。

なお、直接金融でも証券会社などの他者は関わっています。しかし、融資自体は直接当事者同士が行なっており、証券会社ではあくまでも株取引の仲介により手数料を徴収するのみで、ここで言う第三者とは性質が異なる点に注意しましょう。

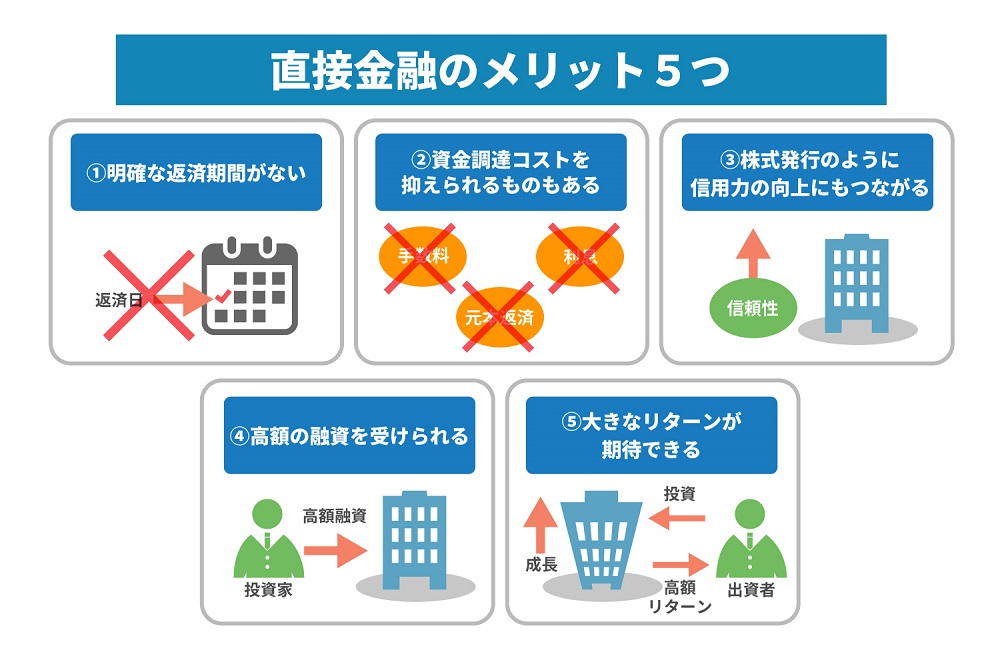

直接金融のメリット

企業としては返済期限の縛りがなく、方法によっては資金調達コストを削減できる、信頼性の向上につながるなどが利点です。また出資者のメリットには、第三者を仲介しないため大きなリターンを期待できる点があります。

1. 明確な返済期限がない

直接金融では、銀行融資と異なり多くの場合、明確な返済期限はありません。そのためチャレンジ性の高い事業や、短期的な利益の確保が難しい新規事業でも資金調達がしやすくなります。

2. 資金調達コストを抑えられるものもある

間接金融は多くの場合、元本と利息、両方の返済が必要です。しかし直接金融であれば、手数料や利息の支払いは不要で、寄付型クラウドファンディングのような元本返済の必要もない手段も選ぶことができます。

3. 株式発行のように信用力の向上にもつながる

株式市場に上場するためには、複数の審査を通過するだけでなく、流通株式の時価総額などの要件を満たさなければいけません。これらの審査を通過して上場できれば、それだけでも企業の信頼性担保につながります。

4. 高額の融資を受けられる

株式のように、不特定多数の投資家から資金調達をする直接金融のことを公募といいます。株式市場から資金調達ができるようならば、銀行借入以上に高額な資金を集めることも可能です。

5.【出資者のメリット】大きなリターンが期待できる

出資者はリスクを取る分、銀行預金よりも大きなリターンが期待できます。投資した企業や国が将来成長すれば、キャピタルゲイン、インカムゲイン、どちらも高額のリターンになる可能性があります。

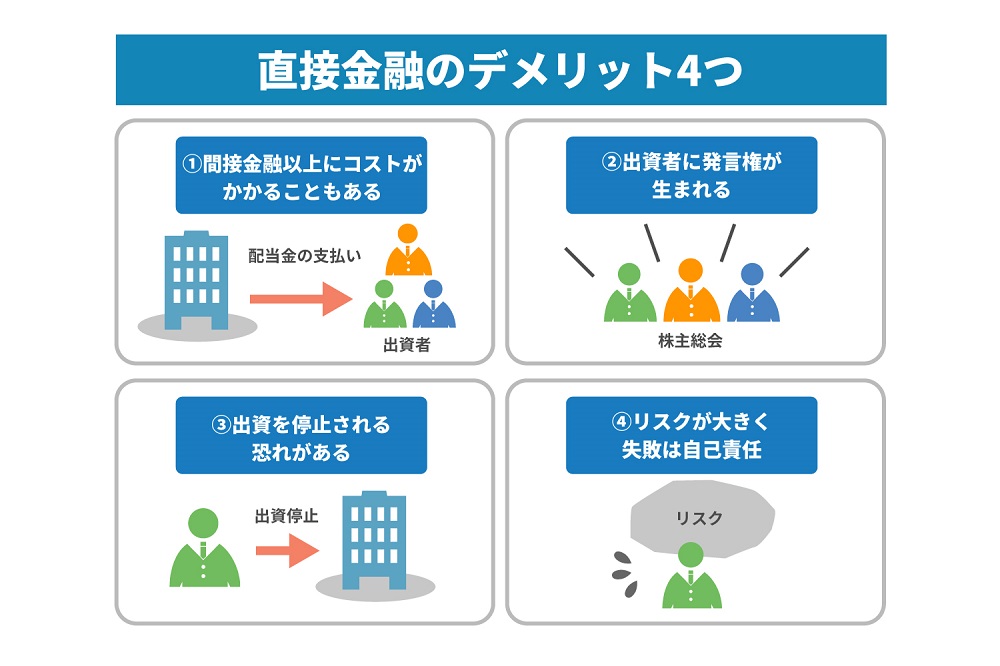

直接金融のデメリット

配当金の支払いなどが高額になれば、間接金融以上にコストがかかる場合があります。また、株式の取得割合により株主には発言権が生まれるため、敵対的買収の可能性も否めません。なお出資者のデメリットとしては、投資の失敗は自己責任となる点です。

1. 間接金融以上にコストがかかることもある

株式のように、出資者に対して配当金の支払いが必要であれば、貸付金の利息以上にコストがかかるケースも多くあります。そのため資金調達手段として考える際は、手数料だけで比べるのでなく、コストに見合うメリットがあるかの確認や検討が必要です。

2. 出資者に発言権が生まれる

株式会社は株式の取得割合に応じて、株主総会での発言権を得られます。そのため、ある一社が発行済み株式の50%以上を保有すれば、実質的にその会社を支配できる状況を作れるため、敵対的買収を仕掛けられる恐れもあるのです。

3. 出資を停止される恐れがある

出資金に返還義務はないものの、株主は一定の条件が整えば会社に対して株式の買戻しを求められます。また、個人投資家などから出資の意向を受けていたのに、一方的に取り止められることもゼロではありません。

4.【出資者のデメリット】リスクが大きく失敗は自己責任

出資者のデメリットは、出資する企業を自分で判断する必要があり、失敗したからといって出資金が保証される訳ではない点です。そのため、自分で投資などの勉強が必要であり、失敗は自己責任という認識を持つ必要があります。

直接金融の種類

直接金融は株式だけでなく、債権や取引先からの融資も該当します。以下が一般的な種類です。

・株式:新株、公募増資、株主割当増資、第三者割当増資など

・社債:少人数私募債、新株予約権付社債、転換社債型新株予約権付社債など

・出資:取引先、ベンチャーキャピタル、個人投資家など

・クラウドファンディング:購入型、寄付型、投資型など

それぞれ融資を受ける手順が異なり、資金調達まで時間を要するものも多いため、必要があれば早めに方法を確認しましょう。

直接金融の具体例

ここからは直接金融の種類を元に、具体例を解説します。

株式を発行し投資家から資金を調達する

資金調達のために新規上場することをIPOといい、その際に公開される株をIPO株といいます。株式の発行は大企業でよく行なわれる直接金融のひとつです。

その後、さらに融資が必要であれば時価に近い価格で多くの投資家から資金調達をする公募増資や、既存の株主に新株の権利を提供する株主割当増資などを行います。なお、株主ではない第三者に新株を割り当てる方法を第三者割当増資といいます。

社債を発行し投資家から資金を調達する

会社が発行する債権を社債や事業債といいます。手続き方法は複雑であるものの、中小企業の資金調達方法としても利用できる点がメリットです。なお、債権はほかの直接金融と違い、元本と利息の返済が必要なため、決算書上「負債」扱いとなるため注意しましょう。

社債の中でも不特定多数の者から資金調達するものを公募債、特定の者のみから調達する方法を私募債といいます。中でも、少人数私募債は会社関係者限定で債権を発行し資金調達できる方法です。株式と異なり、返済義務があるため経営権を握られない点もメリットです。

個人や企業から出資を受ける

個人投資家や取引先から出資を受ける方法もあります。出資の場合、投資家に将来性を見込まれれば資金提供を受けられるため、創業時でも資金調達が進む可能性も。出資であれば基本的に元本の返済は必要ありません。

投資ファンドなどからの出資の場合、金銭的サポートだけでなく、経営支援などを受けられるケースもあります。ただし投資家からの指示や要求が多ければ、思うように事業を進められないことも考えられます。

クラウドファンディングを利用する

インターネットなどを利用し、不特定多数の者から資金調達をする方法です。直接金融の中では比較的新しい方法ではあるものの、現在では専用のプラットフォームも整っているため、小規模企業でも利用しやすいでしょう。

クラウドファンディングは主に、出資に対して商品や分配金などのリターンが必要な「購入型」や「投資型」と、リターンの必要がない「寄付型」に分かれます。

どの方法であっても企業が直接、一般出資者にアピールする必要があるため、事業が魅力的に映らないと資金調達は困難です。また、利用手数料が高額のプラットフォームも多いため事前に確認しましょう。

間接金融とは第三者を経由して融資を受ける方法のこと

間接金融とは、第三者が融資者から集めた資金を、企業に対して融資する方法です。融資者の視点で考えると、自分で融資先を選ぶわけではなく、あくまでも第三者が適当と考える企業に融資します。

間接金融は第三者から借りた金額であり、負債計上するケースが多いため、資金調達方法の「デッド・ファイナンス」に分類されるものが多くなります。

方法としては銀行や信用金庫、政府系金融機関、ノンバンクなどからの借入金が代表的です。なお、融資者は間接金融の商品を選べるわけではなく、多くの場合、預貯金が原資として利用されます。

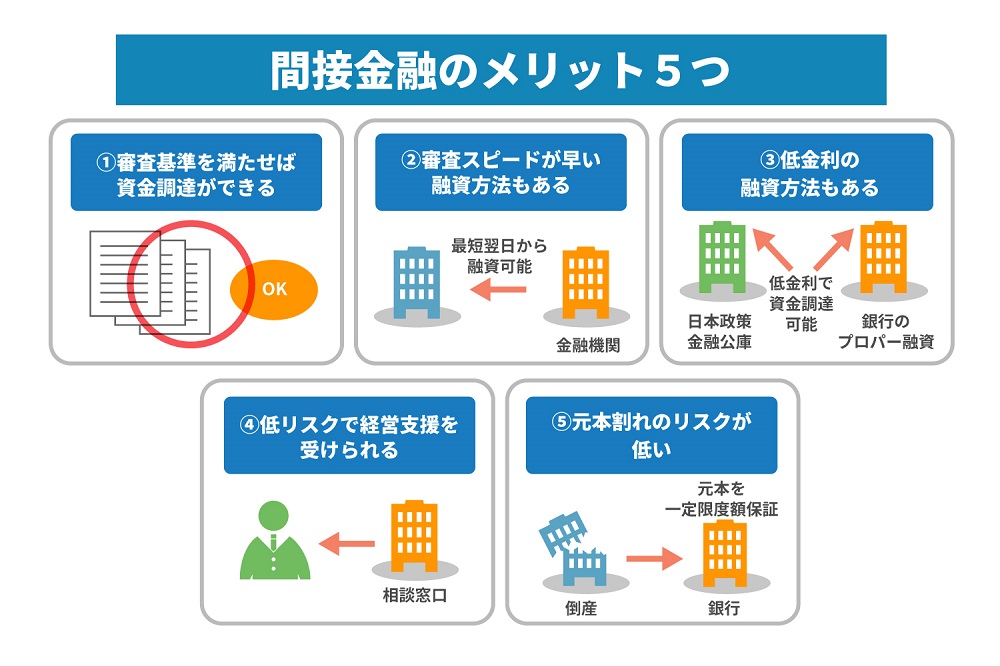

間接金融のメリット

間接金融のメリットは、設定された審査基準を満たせば融資を受けられること、利用する種類によってはスピーディーな資金調達が可能な点です。なお、出資者の利点としては元本割れの心配をせず、利息を受け取ることができます。

1. 審査基準を満たせば資金調達ができる

間接金融では、事前に必要書類などの案内があり、審査の基準を満たせば資金を調達できます。なお準備が必要な審査書類や、実際の審査方法は融資を受ける金融機関により異なります。銀行融資が難しければノンバンクを利用するなどの選択も可能です。

2. 審査スピードが早い融資方法もある

ノンバンクのように、最短翌日から融資を受けられる制度もあります。従業員の給与や税金の支払いなど、すぐに支払いが必要な場合でも利用可能です。ビジネスシーンではどうしても現金が必要になるケースも多いため、すぐに融資を受けられることは心強いメリットになります。

3. 低金利の融資方法もある

間接金融の中でも、日本政策金融公庫や銀行のプロパー融資などは、低金利で資金調達ができる方法です。一時的な必要資金の獲得であれば、直接金融以上にコストを抑えられる可能性も。また、公庫では取引先の倒産や災害時などに有利な条件で受けられる融資制度も充実しています。

4. 低リスクで経営支援を受けられる

日本政策金融公庫や銀行の融資では、経営支援や相談ができることも。基本的には無料で経営状態の判断や業界の動向などを確認できます。直接金融のように、高額融資者に経営権を握られるリスクも低いため、比較的安全に相談できるでしょう。

5.【出資者のメリット】元本割れのリスクが低い

間接金融では出資者は預金をするだけで融資先を選ぶことはできません。そのため、もし融資先が倒産すれば、銀行が責任を負うこととなります。出資者は元本の一定限度額まで守られるだけでなく、少額でも利息を受け取れるため、投資以上に安全性の高い点がメリットです。

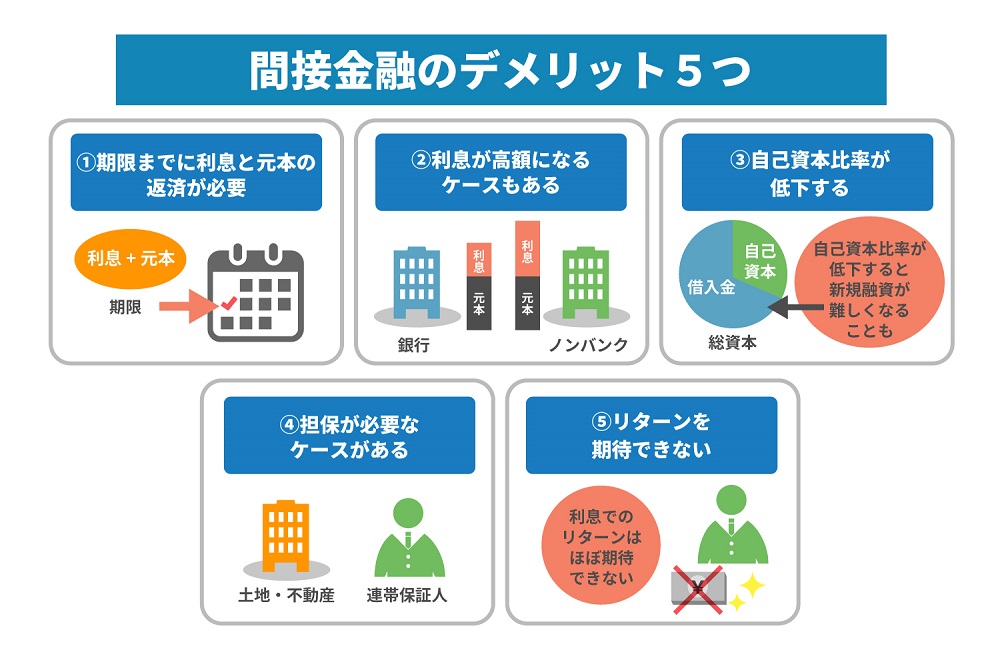

間接金融のデメリット

間接金融の多くが借入金のため、利息だけでなく元本の返済も必要です。また、利息は借入先や事業規模により異なるため、毎月高額の利払いが必要になるケースもあります。なお出資者のデメリットは、安全性が高いもののリターンが圧倒的に少ない点です。

1. 期限までに利息と元本の返済が必要

間接金融の多くは出資金ではなく、借入金にあたるため、利息と元本、双方の支払いが必要です。また支払い期日も定められていることから、キャッシュ・フローも圧迫します。さらに用途を明確にせず融資を受けたり、現実性に乏しい返済計画を立てたりすると、将来の資金繰りにも影響します。

2. 利息が高額になるケースもある

一般的に、銀行融資よりもノンバンク融資のほうが、支払い利息は高額になりがちです。また銀行融資の場合、事業規模や会社の安全性により利息が変動するため、財務体質が安定していない企業ほど、高額の利息が必要になる可能性もあります。

3. 自己資本比率が低下する

借入金は負債扱いとなるため、貸借対照表上では「負債の部」に計上されます。また、自己資本比率は「自己資本÷総資本×100(%)」で求める性質上、借入金が増えればそれだけ比率が低下する仕組みです。自己資本比率は、金融機関や投資家が資金力を判断する基準ともなるため、悪化すれば新規融資が難しくなる可能性があります。

4. 担保が必要なケースがある

高額の借入金では土地や不動産などの個人担保や、連帯保証人が求められることもあります。現在では担保によらず、事業性の判断により融資を進めるよう求められているものの、まだまだ担保が必要な融資は多いでしょう。

5.【出資者のデメリット】リターンを期待できない

間接金融では元本の安全性はある程度保証されるものの、利息でのリターンはほとんど期待できません。日本銀行の公表データでは、預金種類別店頭表示金利の平均年利率は預金額にかかわらず年0.003%と発表しています。(※)そのため、間接金融で資金を増やすのはほぼ不可能だと考えたほうがよいでしょう。

間接金融の種類

間接金融は銀行融資が代表的ですが、以下のように複数の借入れ先が存在します。

・日本政策金融公庫:新規開業資金、普通貸付、特別貸付など

・銀行融資:信用保証付き融資、プロパー融資など

・信用金庫:一般融資、制度融資、代理貸付など

・信用組合:保証協会付融資、制度融資など

・ノンバンク融資:事業融資、カードローンなど

・ビジネスローン:銀行系、信販系、消費者金融系など

同じ間接金融でも借入先により適用される法律も異なるため、それぞれの特徴を確認してから利用するようにしましょう。

間接金融の具体例

ここからは間接金融の種類を元に、それぞれの借入金の違いを解説します。

日本政策金融公庫から融資を受ける

日本政策金融公庫とは、個人や中小企業の資金調達の円滑化や災害時の円滑な金融などを進めるため、政府により設立された金融機関です。出資金の多くを政府が拠出しており、利益追求よりも銀行などほかの金融の補完を目的としている点が特徴です。

融資制度は国民生活事業、中小企業事業、農林水産事業の3つからなります。開業資金の融資や災害時などにも融資を受けられ金利も低いため、いざという時の頼れる融資先です。しかし、中小企業の利用する国民生活事業では高額融資は難しくなります。

銀行から融資を受ける

銀行は株式会社であるものの、銀行法に則り公共性を維持して事業を行なっている点が特徴です。株主がいる以上、利益の追求が必要であり、融資にもその姿勢が現れます。銀行から受けられる融資制度は「信用保証付き融資」と「プロパー融資」に分けられます。

信用保証付き融資は、事業主が信用保証協会の保証をつけることで、銀行融資を受ける制度です。保証料の支払いが必要であるものの、万が一企業が倒産した際は、信用保証協会が立て替えて弁済します。なお、事業主から信用保証協会への返済は必要です。銀行は貸し倒れのリスクを減らせるため、中小企業でも融資を受けやすい方法です。

一方でプロパー融資とは、全額を銀行の責任により融資する方法です。そのため、万が一貸し倒れれば損失はすべて銀行が被ることとなります。企業にとっては金利が低いなどメリットは大きいものの、融資を受けるためには、貸し倒れの心配のない経営をしている必要があり、審査基準は厳しくなります。

信用金庫・信用組合から融資を受ける

信用金庫と信用組合は、どちらも非営利法人であるものの、設立目的が異なります。信用金庫は、地区内の事業者などを会員とし、国民の金融円滑化を目的としており、信用金庫法に則って運用されるものです。

信用組合も地区内の事業者などを会員としているものですが、組合員の相互扶助を目的としており、中小企業等協同組合法や協金法に則っている点に違いがあります。また、貸出に対してもいくつかの制限があります。

企業への融資は、保証協会付融資や制度融資などです。いずれも中小企業が利用しやすい制度です。

ノンバンクから借り入れる

ノンバンクとは貸付を専門に行う金融機関であり、貸金業法の適用を受けて事業を行う金融機関です。消費者金融といえば分かりやすいでしょう。銀行とは異なり預金業務はありません。ノンバンクの資金は銀行などから得ているため、大きく分けると間接金融に分類されます。

ノンバンクの借入れでは生活費などにも利用できるカードローンと、事業専用の事業融資に分類されます。通常、個人でノンバンクから借り入れる場合、年収などを条件とする総量規制が適用されるため、事業で必要な資金は事業融資で借り入れるケースが多いでしょう。

審査スピードが早い点がメリットではあるものの、金利は割高になるケースが多いです。

ビジネスローンを利用する

ビジネスローンとは、各金融機関が行う融資の中でも、事業用に特化したローンのことです。運用主体により銀行系、信販系、消費者金融系に分けられ、それぞれ金利や限度額、審査スピードが異なります。なお銀行の扱う商品に、融資とビジネスローンがある場合、ビジネスローンのほうが少額の資金を想定していることが多くなります。

ビジネスローンは高金利であるものの、無担保・無保証人、審査もオンラインで完結するなど、利便性の高い商品が多いです。

直接金融と間接金融の違い一覧

ここまで紹介した直接金融と間接金融の違いをまとめると、以下となります。

| 直接金融 | 間接金融 | |

|---|---|---|

| 仕組み | 出資者‐企業の2者による取り引き。出資者が直接企業に資金を提供する仕組み。株式は証券会社を間に挟むが仲介役のため、第三者としては扱わない。 | 出資者‐金融機関-企業の3者による取り引き。金融機関が出資者から資金を集め、適切な企業に融資する。 |

| 分類 | エクイティ・ファイナンスに分類されるものが多い。 貸借対照表上は「純資産の部」に計上される。 |

デッド・ファイナンスに分類される。 貸借対照表上は「負債の部」に計上される。 |

| メリット | ・返済の必要がない ・資金調達コストの削減 ・信用力の向上 ・高額の資金を調達できる |

・融資スピードが早い ・審査基準を満たせば資金調達できる ・銀行融資は低金利のものも多い ・敵対的買収などのリスクが生じない |

| デメリット | ・出資者に経営への発言権が生まれる ・出資を停止される恐れがある ・方法によっては調達コストがかさむ |

・元本と利息、双方の返済が必要 ・ノンバンクでは高金利になることが多い ・自己資本比率が下がる ・担保や保証人が必要な商品もある |

| 具体例 | 株式、社債、出資、クラウドファンディングなど。 | 日本政策金融公庫や銀行・信用金庫などの融資制度、ノンバンク融資、ビジネスローンなど。 |

| 出資者のメリット | インカムゲイン、キャピタルゲインともに高いリターンが期待できる。 | 元本が保証される。少額だが利息を受け取れる。 |

| 出資者のデメリット | 元本が保証されない。投資先は自分で判断が必要。 | 銀行が預金を適切な企業に融資するため、出資者は融資先を選べない。リターンが少ない。 |

直接金融や間接金融以外にも資金調達方法はある<;h3>

ここまで直接金融(エクイティ・ファイナンス)と間接金融(デッド・ファイナンス)の違いを解説しましたが、企業の資金調達方法には上記以外に「アセット・ファイナンス」という方法もあります。

アセット・ファイナンスとは売掛金や不動産、のれんなど、会社の持つ資産を売却し資金調達をする方法です。直接金融のように手間や時間がかからず、間接金融のように借入金を増やさないため、財務体質の改善も期待できます。

また自社の所有する財産の売却のため、信用力が低下している場合でも利用できる資金調達方法です。ただし、工場設備など必要な資産を売却してしまうと、事業そのものに影響を与えるため、先々の資金繰りを考えた選択が大切です。

資金調達が必要ならJPSのファクタリングサービスへご相談ください

資金調達の方法には直接金融と間接金融だけでなく、自社の資産を売却する方法もあります。特に売掛債権を売却し資金調達ができるファクタリングは、比較的早急に資金を調達できるだけでなく、貸借対照表の健全化も可能です。

株式会社JPSでは2社間ファクタリング、3社間ファクタリングなど、ファクタリングサービスを提供しています。資金繰りが悪化している、至急資金が必要など、お困りのことがあれば、ぜひ株式会社JPSまでご相談ください。

全国出張サービスや、買い取り後のアフターサービスも充実しているため、初めてでも安心してご利用いただけます。