【図解あり】ビジネスローンについてわかりやすく解説

2023/01/20

ファクタリング

ビジネスローンは、銀行や信販会社、消費者金融などが提供している事業者向けの金融商品です。

審査が比較的甘く、無担保・保証人なしでも融資を受けられるローンのため、銀行の直接融資(プロパー融資)を受けられない中小事業者や個人事業主を中心として、資金繰りに利用されています。また、ビジネスローンによっては即日での資金繰りも可能です。

一方、ビジネスローンには金利の高さや借入限度額の低さといったデメリットもあります。ビジネスローンのメリットだけでなく、リスクについても知っておきましょう。

この記事では、ビジネスローンのメリットやデメリットを分かりやすく比較します。

ビジネスローンとは?

ビジネスローン(事業者ローン)とは、事業性資金の貸付を行う金融商品の一種です。企業の資金調達手段は3つに分類できます。

・政府系金融機関(日本政策金融公庫)

・銀行融資

・ビジネスローン

ビジネスローンの特徴は、銀行の直接融資(プロパー融資)を受けられない中小事業者や個人事業主をメインターゲットとしている点にあります。業歴が短い中小事業者や個人事業主の場合、急な資金ショートに陥ることも珍しくありません。しかし、例えば政府系金融機関(日本政策金融公庫)を利用する場合、融資が実行されるまで1ヶ月前後の時間が必要です。

ビジネスローンは審査が比較的甘く、かつ融資スピードも早く、最短即日での資金繰りにも対応できます。そのため、ビジネスローンは主に経営が苦しい中小事業者や個人事業主の資金繰りに利用されているのです。

ビジネスローンを提供する事業者の種類

主にビジネスローンを提供しているのは、銀行や信販会社(クレジットカード会社)、消費者金融などの事業者です。

| ビジネスローンを提供する事業者 | 借入限度額 | 融資スピード | 審査 | |

| 銀行 | 都市銀行 | 高い | 3~5営業日程度 | 銀行の直接融資よりは基準が低い |

| 地方銀行 | 低い | 3~5営業日程度 | ||

| 信販会社(クレジットカード会社) | 低い | 即日融資も可能 | 通りやすい | |

| 消費者金融 | 低い | 即日融資も可能 | 通りやすい | |

事業者にもよりますが、銀行系のビジネスローンは金利が比較的安く、信販会社系や消費者金融京のビジネスローンは金利が高くなる傾向にあります。また、借入限度額も銀行系ビジネスローンの方が多いです。

一方、融資スピードは信販会社系や消費者金融系のビジネスローンの方が早く、最短即日での資金調達が可能な商品もあります。ビジネスローンの審査は基準が甘く、銀行の直接融資を受けられない中小事業者や個人事業主でも利用することができます。

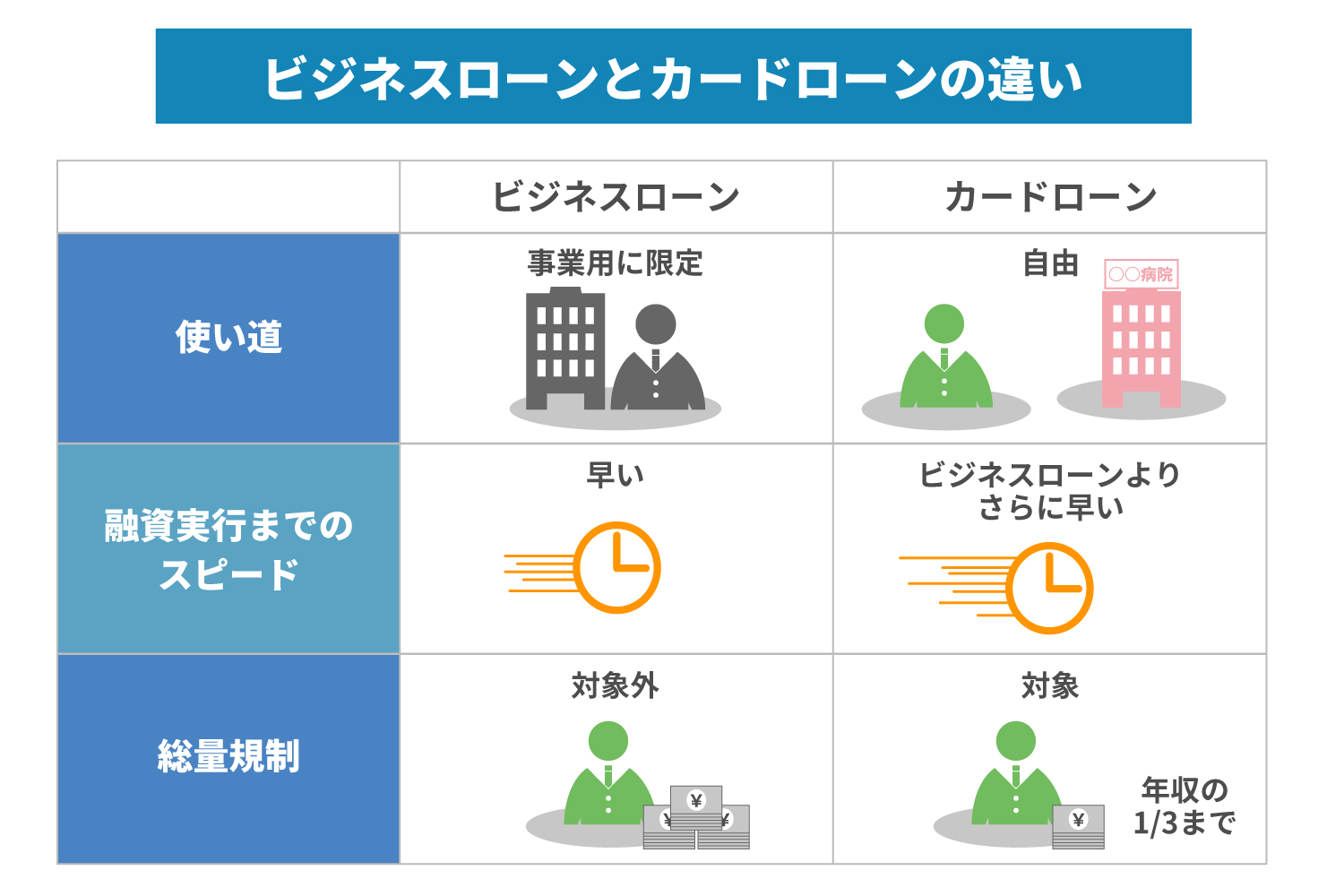

ビジネスローンとカードローンの違い

ビジネスローンと混同されやすいのが「カードローン」です。カードローンはビジネスローンと同様に、銀行や信販会社、消費者金融などが提供している金融商品を指します。事業者向けの金融商品であるビジネスローンに対し、カードローンのターゲットは一般消費者です。ビジネスローンとカードローンの違いは3つあります。

カードローンは資金使途が自由

ビジネスローンで借りたお金の使い道は、原則として事業用(事業性資金)に限定されます。一方、カードローンの資金使途は限定されていません。事業性資金だけでなく、生活資金の借り入れのためにカードローンを利用できます。資金使途が自由な金融商品のことを「フリーローン」と呼ぶ場合があります。

カードローンは融資スピードが早い

ビジネスローンは、銀行融資や政府系金融機関の融資と比較して、融資実行までのスピードが早い資金調達方法です。しかし、カードローンの融資スピードはビジネスローンよりもさらに早く、申し込みから約30分~1時間のスパンで融資実行されるものもあります。

カードローンは総量規制の対象

カードローンは、貸金業法における「総量規制」の対象です。したがって、カードローンで年収の3分の1を超える金額を借り入れることはできません。例えば、年収300万円の方がカードローンを利用する場合、借入限度額は最大100万円となります。

カードローンは資金使途が自由で、かつ融資スピードが早いため、ビジネスローンよりも便利な資金調達方法のように感じられるかもしれません。企業の資金繰りにおいて、カードローンではなくビジネスローンが使われているのは、この総量規制の問題が大きく影響しています。ビジネスローンと総量規制の関係については、後の項目で詳しく説明します。

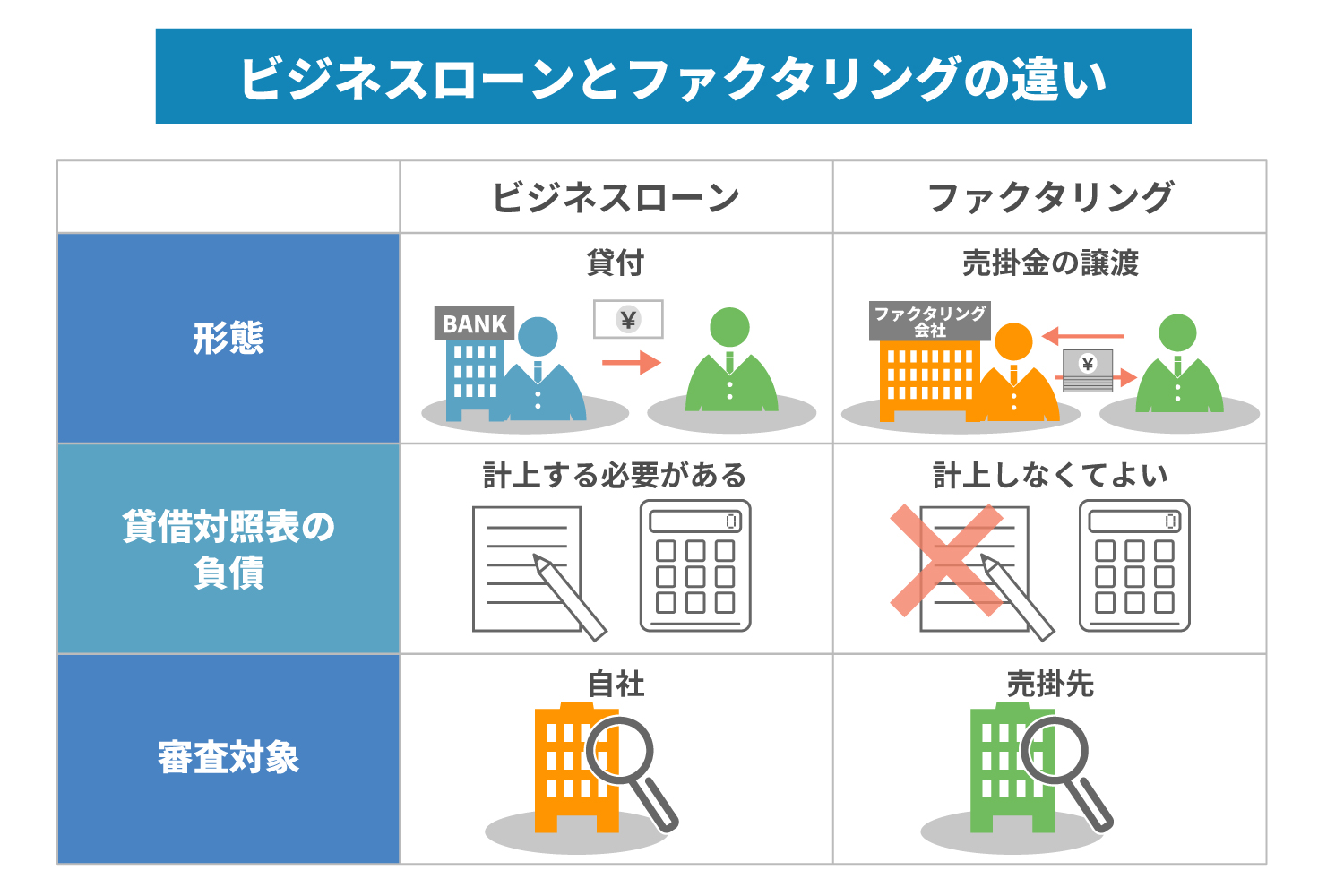

ビジネスローンとファクタリングの違い

ビジネスローンの他にも、中小事業者や個人事業主の資金調達手段として使われているのが「ファクタリング」です。ファクタリングは回収までに時間がかかる売掛金を事業者に譲渡し、最短即日で早期資金化する金融サービスを指します。

利用者の口座に振り込まれるのは、所定のファクタリング手数料を差し引いた金額です。例えば、ファクタリング手数料が2%のサービスを利用し、100万円の売掛金を譲渡した場合、100万円×(100%-2%)=98万円の現金が振り込まれます。

ビジネスローンとファクタリングの違いを3つ紹介します。

ファクタリングは貸付ではなく売掛金の譲渡

ビジネスローンは貸金業法における「貸付」に当たります。一方、ファクタリングは貸付ではなく、自社が保有する売掛金をファクタリング会社に譲渡したという扱いになります。そのため、ファクタリングの利用者は借り入れたお金を返済する必要がありません。ファクタリング会社への支払いは、自社ではなく売掛先が行います。

ファクタリングは賃借対照表の負債に計上しなくてもよい

前述した通りファクタリングは貸付ではないため、賃借対照表の負債の部に「借入金」として計上する必要がありません。そのため、ファクタリングで資金調達を行えば、賃借対照表の状態を健全に保つこと(オフバランス化)ができます。将来的に銀行融資を受ける予定がある場合は、ビジネスローンの利用歴があると審査の際に不利に働く可能性があります。

ファクタリングは自社ではなく売掛先が審査される

ファクタリングの場合、ファクタリング会社への支払い義務は売掛先が負います。そのため、ファクタリング会社は自社ではなく、売掛先の支払い能力を審査するのです。一方、ビジネスローンの審査では、自社の信用や支払い能力がチェックされます。

ファクタリングもビジネスローンも審査基準が比較的甘いとされる資金調達手段ですが、自社が直接審査されないファクタリングの方が審査に通る可能性が高くなります。

ビジネスローンは即日OK?

ビジネスローンは即日での資金調達が可能とされる金融商品です。しかし、都市銀行や地方銀行が提供する銀行系のビジネスローンの場合、審査に数日ほど時間がかかり、即日での資金調達が難しいケースがあります。

一方で「即日OK」を謳っているのが、信販会社や消費者金融が提供しているビジネスローンです。ビジネスローンを提供する金融機関によっては、即日融資が受けられない可能性も。事前にビジネスローンの公式サイトなどをチェックし、融資実行までのおおまかな期間を見積もりましょう。

ビジネスローンを利用した資金繰りの流れ

ビジネスローンを利用した資金繰りの流れは以下の通りです。

1.ビジネスローンの申し込み

2.支払い能力の審査

3.審査結果の通知

4.ローン契約の締結

5.融資実行(入金)

「即日OK」を謳うビジネスローンの場合、厳密には「即日での融資が可能」ではなく、「即日での審査が可能」なケースもあります。即日での審査が可能なビジネスローンの場合は、1~3までのステップが当日中に行われますが、その日のうちに融資実行(入金)されるとは限りません。支払い期日が迫っている場合は、「即日での審査が可能」ではなく、「即日での融資が可能」なビジネスローンを選びましょう。

ビジネスローンのメリット

資金繰りにビジネスローンを活用するメリットは3つあります。

・ビジネスローンは総量規制の対象外

・ビジネスローンは銀行融資よりも審査基準が低い

・借入限度額まで繰り返し融資を受けられるビジネスローンもある

ビジネスローンは銀行融資よりも審査基準が低く、担保なし・保証人なしの方や、赤字決算の企業でも融資を受けられる可能性があります。また、ビジネスローンは総量規制の対象外のため、年収の3分の1を超える金額の融資を受けることも可能です。

1. ビジネスローンは総量規制の対象外

ビジネスローンは貸金業法における「総量規制」の対象ではありません。総量規制とは、個人が借り入れられる限度額を年収の3分の1までと定めたルールのことです。金融庁のQ&Aでは、以下のように説明しています。(※)

“借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。例えば、年収300万円の方は、貸金業者から100万円までしか借りることができないということになります。”

ビジネスローンに総量規制は当てはまらないため、年収300万円の人でも100万円を超える金額の事業性資金を借り入れることができます。

※引用:金融庁. 「貸金業法Q&A」. (入手日付:2022-12-15)

2. ビジネスローンは銀行融資よりも審査基準が低い

ビジネスローンのメリットは、銀行融資よりも審査基準が比較的低い点です。銀行融資の審査に落ちてしまった企業や個人事業主でも、ビジネスローンなら事業資金を借り入れられる可能性があります。

また、一部の例外をのぞいて、ほとんどのビジネスローンは担保なし・保証人なしで融資を受けることが可能です。赤字決算を出してしまっても、今後の事業の継続性によっては審査に通過し、融資が下りる場合があります。

ただし、「金利が低い」「借入限度額が多い」など、融資条件がよいビジネスローンの場合は、信用保証協会による保証が別途必要になる可能性があります。

3. 借入限度額まで繰り返し融資を受けられるビジネスローンもある

ビジネスローンによっては、借入限度額の範囲内で繰り返し融資を受けられる場合があります。もちろん、借り入れを行う際に再度融資審査を受ける必要はありません。例えば、お近くのコンビニのATMなどから、必要なときに必要なだけの金額の融資を受けることが可能です。

このようにカードローンに近い方式のビジネスローンのことを「法人カードローン」と呼ぶことがあります。

ビジネスローンのデメリット

一方、ビジネスローンのデメリットは3つあります。

・金利が高めに設定されている

・借入限度額が低めに設定されている

・銀行融資が受けづらくなる可能性がある

ビジネスローンはメリットばかりの資金調達方法ではありません。例えば、ビジネスローンは金利が高めに設定されているため、返済期間が長引くと利息の返済だけで手一杯になってしまうリスクがあります。ビジネスローンのメリットとデメリットを比較し、自社に合った資金調達方法を選びましょう。

1. 金利が高めに設定されている

通常の銀行融資と比較すると、銀行・ノンバンクを問わず、ビジネスローンの金利は高めに設定されています。また、同じビジネスローンでも、信販会社や消費者金融などのノンバンク系のビジネスローンの金利の方が高く設定されています。

このようにビジネスローンは金利が高いため、少額・短期間での借り入れに向いた資金調達方法です。例えば、年利15.0%のビジネスローンを利用し、100万円の事業資金を借り入れたケースを想定してみましょう。10日後に100万円を一括返済した場合、利息の支払い総額は4,109円で済みます。

・利息負担(手数料を除く)

100万円×15.0%÷365日×10日=4,109円

一方、100万円を2年間かけて返済した場合、利息の支払いは30万円にふくらみます。

・利息負担(手数料を除く)

100万円×15.0%÷365日×2年=30万円

利息の支払いだけで30万円と、資金繰りを悪化させてしまうリスクがあるため要注意です。ビジネスローンを利用する場合は、なるべく少額・短期間での利用を心がけましょう。

2. 借入限度額が低めに設定されている

ビジネスローンは総量規制の対象外のため、本人の年収にかかわらず事業資金を借り入れられるというメリットがあります。しかし、ビジネスローンそのものの借入限度額が低めに設定されているため、多額の資金調達にはあまり向いていません。

金利の高さも考慮し、少額の資金繰りが必要なときにビジネスローンを利用するようにしましょう。

3. 銀行融資が受けづらくなる可能性がある

ビジネスローンを利用すると、決算書類に借入先と借入金額を記載する必要があります。そのため、銀行融資の審査を受ける際に決算書類を見られ、融資担当者に「資金繰りが厳しいのではないか」「銀行融資が受けられないからビジネスローンを利用しているのではないか」という印象を持たれる可能性があります。

特にノンバンク系のビジネスローンの利用履歴が残っていると、銀行融資が受けづらくなる恐れがあるため、計画的に事業資金を借り入れることが大切です。

ビジネスローンの具体例

それでは、具体的にどのようなシーンでビジネスローンが利用されているのでしょうか。ビジネスローンの利用が想定されるケースは大きく分けて3つあります。

・少額の支払いが急に必要になったケース

・銀行の融資審査に落ちたケース

・担保や保証人を用意できないケース

ビジネスローンを利用すべきなのは、少額の支払いが急に必要になったケースです。繰り返しになりますが、消費者金融系か信販会社系のビジネスローンなら、最短即日での融資が受けられます。銀行系のビジネスローンでも、審査期間は3営業日~5営業日ほどで、通常の銀行融資よりも融資スピードが早いという特徴があります。

ただし、ビジネスローンは銀行融資と比較して金利が高めです。返済期間が長引くと、利息の支払いがふくらみ、むしろ資金繰りを悪化させてしまう恐れがあります。100万円以下の少額の借り入れが必要なケースや、返済期間が1年未満のケースなら、ビジネスローンを利用しても問題ありません。

また、銀行の融資審査に落ちてしまった場合も、ビジネスローンなら融資を受けられる可能性があります。担保にできる資産がないケースや、保証人を立てられないケースもビジネスローンが有力な選択肢です。ビジネスローンの他にも、ファクタリングなら無担保・無保証人で資金調達できる可能性があります。

ビジネスローンでよくある質問

ここでは、ビジネスローンの利用者がつまずきやすい5つのポイントをQ&A形式でまとめました。

審査基準が低いビジネスローンは?

ビジネスローンの審査基準は詳しく公開されているわけではありません。一般的に、

審査基準が低いのは消費者金融系のビジネスローン、その次が信販会社系のビジネスローンだとされています。

銀行系のビジネスローンは、3つのビジネスローンのなかでも審査基準が厳しいものです。とはいえ、銀行融資と比較すると審査基準が甘いため、プロパー融資の審査に落ちた方でも融資を受けられる可能性があります。

ビジネスローンで借り換えはできる?

借り換えとは、既存のローンの支払いのため、別のローンを利用することを意味します。より好条件のローンに借り換えると、金利や支払い総額を減らすことができます。

残念ながら、ビジネスローンは通常の銀行融資よりも金利が高いため、借り換えには向いていません。むしろ、銀行融資からビジネスローンに借り換えることで支払い総額が増えるリスクがあります。

融資の借り換えを行う場合は、通常の銀行融資か、新型コロナなどの外的要因により資金難に陥った人をターゲットにした「公庫融資借換特例制度」などの利用がおすすめです。

ビジネスローンで開業資金は借りられる?

開業資金を借りたい場合に、あまりビジネスローンは向いていません。ビジネスローンは担保なし・保証人なしの人でも借りられる商品ですが、金利が高く、借入限度額も多くありません。開業資金を借りる場合は、日本政策金融公庫の「新創業融資制度」の利用がおすすめです。担保・保証人が原則不要なだけでなく、最大3,000万円の事業資金を低金利で借り入れることができます。(※)

※引用:日本政策金融公庫. 「新創業融資制度」. (入手日付:2022-12-15)

ビジネスローンの審査に必要な書類は?

ビジネスローンの審査に必要な書類は以下の通りです。

【個人事業主】

・事業計画書

・本人確認書類(マイナンバーカード、運転免許証、パスポートなど)

・収入証明書(最低2期分の確定申告書)

【法人】

・事業計画書

・法人代表者の本人確認書類(マイナンバーカード、運転免許証、パスポートなど)

・決算書

・履歴事項全部証明書(商業登記簿謄本)

個人事業主の場合も法人の場合も、ビジネスローンを申し込むには、事業計画書を前もって用意しておく必要があります。

ビジネスローンで即日融資を受けるポイントは?

消費者金融系か信販会社系のビジネスローンなら、即日融資を受けられる可能性があります。即日融資を受けるポイントは2つあります。

・ビジネスローンの申し込みを午前中に完了させる

・必要書類をあらかじめ用意する

どうしても即日融資が必要な人は、ビジネスローンの申し込みを午前中に完了させておくのがおすすめです。Webでの申し込みを利用する場合は、午前8時30分を目処に手続きを完了させておくと、即日融資を受けられる可能性が高まります。

また、ビジネスローンの申し込みに必要な書類を確認し、あらかじめ用意しておくことも大切です。特に法人・個人事業主を問わず、事業計画書が必要になるため、いつでも提出できるように準備しておきましょう。

まとめ

ビジネスローンは、プロパー融資を受けられない中小事業者や個人事業主をメインターゲットとした事業者向け金融商品です。審査基準が比較的低いビジネスローンであれば、担保・保証人のない方や、赤字決算の企業でも融資を受けられる可能性があります。事業者によっては即日での融資が可能なため、支払い期日が近くてお金が必要な場合におすすめできるローンです。

一方、ビジネスローンにはリスクもあります。例えば、ビジネスローンは金利が高いため、返済期間が長引くと支払総額の利息がふくらむ恐れがあります。また、他の事業者向け金融商品よりも借入限度額が低いため、大規模な設備投資に向けた資金調達などには適していません。ビジネスローンのメリットとデメリットを比較し、自社に合った資金調達方法を選ぶことが大切です。

資金繰りに困っている場合は、株式会社JPSのファクタリングサービスがおすすめです。JPSのファクタリングなら、ファクタリング手数料は2%から資金調達できます。他社サービスからの乗り換えなら、さらに手数料がお得になるのもJPSのファクタリングの特徴です。「早急に資金が必要」「金融機関からの融資を受けられない」といった方は、ぜひチェックしてみてください。