ファクタリングサービスのAI審査とは? 利用の流れやメリット、デメリットを解説

2026/02/05

ファクタリング

ファクタリングは、売掛債権を早期に現金化できる資金調達の方法です。近年では、その審査工程にAIを活用したAI審査型のファクタリングも登場しており、より迅速で効率的な資金調達を行えます。

そこで本記事では、ファクタリングのAI審査について、基本的な仕組みから利用の流れ、メリット・デメリットなどを解説します。

・AI審査のファクタリングの利用の流れ

・AI審査のファクタリングを利用するメリットとデメリット

ファクタリングのAI審査とは?

一般的なファクタリングでは、利用前にファクタリング会社の担当者が審査を行います。審査では、売掛債権の内容や売掛先の信用力、取引実績などが確認されます。

これに対して、人ではなくAIが主に審査を担うのが、AI審査型ファクタリングです。AIは過去の利用者データや取引情報などを分析した上で、新たな申し込みに対してスコアリングを実施。その結果を基に、利用可否や条件の判断が行われます。

AI審査のファクタリングを利用する流れ

AI審査によるファクタリングは、申し込みから入金までの一連の手続きをオンライン上で完結できるケースが多いです。事前に流れを把握しておくことで、必要な準備や手続きの見通しを立てやすくなるでしょう。

ここでは、一般的なAI審査のファクタリングを利用する際の主な流れをご紹介します。

1. オンライン上で登録

AI審査のファクタリングを利用する際は、ファクタリング会社のWebサイトでアカウント登録を行います。登録自体は無料で、資金調達を検討している段階でも手続きを進められるケースが多いです。

登録時には、名前やメールアドレスなどの基本情報を入力し、本人確認書類をアップロードします。必要な書類がそろっていれば、登録は短時間で完了するケースが一般的です。

あらかじめアカウントを作成しておくことで、実際にファクタリングを利用したいタイミングで、スムーズに申し込みを進めやすくなります。

2. オンライン上で申し込み

アカウント登録が完了したら、オンライン上で申し込みをします。申し込みフォームに必要事項を入力し、売掛金に関する情報や各種書類をアップロードするのが基本的な流れです。

提出を求められる書類には、本人確認書類や請求書、取引履歴が分かる通帳などが含まれる場合があります。ただし、必要書類はファクタリング会社ごとに異なるため、事前にWebサイトで確認しましょう。書類を事前に準備しておくことで、申し込みをより円滑に進められます。

3. AIによる審査の実施

申し込みと書類提出が完了すると、AIによる審査が行われます。AIは、提出された売掛金の内容や売掛先の情報などを基に、自動的に分析・評価をします。

AI審査では大量のデータを短時間で処理できるため、人が行う審査と比べて結果が早く通知される可能性がある点がポイントです。

4. 契約の締結

審査に通過すると、ファクタリング会社から契約条件が提示されます。ここでは、手数料率や入金タイミング、償還請求権の有無といった条件を確認しましょう。

内容に不明点がある場合は、そのまま契約を進めるのではなく、事前に担当者に確認しておくことが大切です。条件に納得できれば、オンライン上で契約を締結します。契約内容を十分に理解した上で手続きを進めることで、トラブルを防ぎやすくなります。

5. 入金

契約を締結すると、指定の口座に入金されます。入金のタイミングはファクタリング会社や契約条件によって異なりますが、手続きが問題なく進めば、比較的早い段階で資金を受け取れるケースもあります。

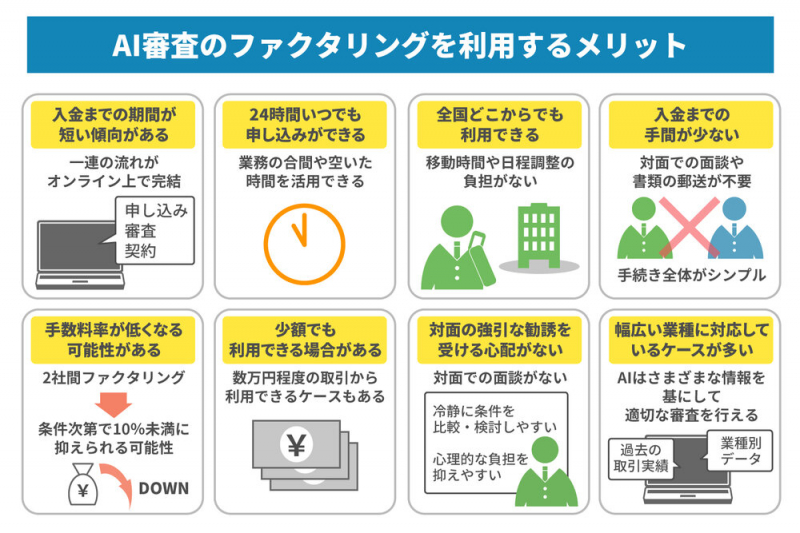

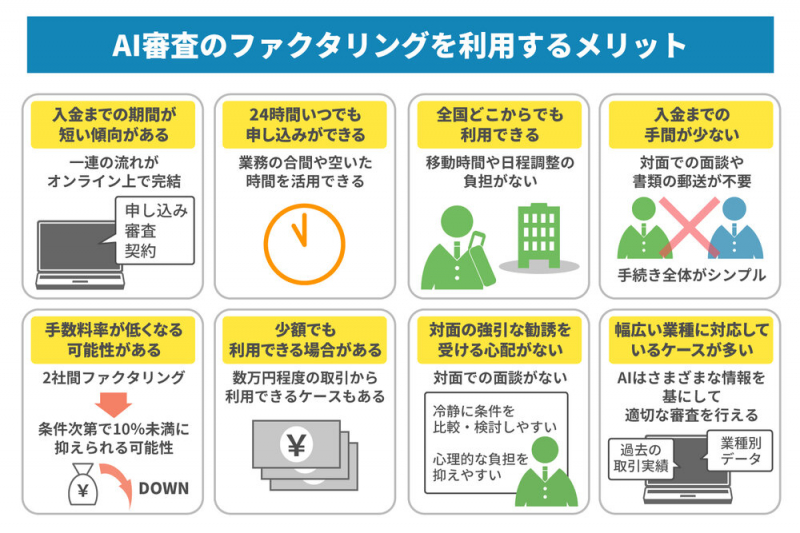

AI審査のファクタリングを利用するメリット

AI審査のファクタリングを利用することで、さまざまなメリットがあります。ここからは、主なメリットをご紹介します。

入金までの期間が短い傾向がある

AI審査によるファクタリングは、申し込みから審査、契約までの一連の流れをオンライン上で完結できるケースが多く、手続きにかかる時間を短縮しやすいです。審査についても、人が関与する審査と比べて処理が効率化されます。

サービスによっては、短時間で審査結果が通知される場合もあり、早期に資金を受け取れるケースもあります。急ぎで現金が必要な場合は、こうしたスピード感がメリットとなるでしょう。

24時間いつでも申し込みができる

AI審査のファクタリングは、対面での対応が不要で、オンライン上から申し込みができます。そのため時間帯を問わず手続きを進められる点が特長です。

平日の日中は業務に追われており、申し込みの時間を確保しにくい場合でも、早朝や夜間、土日・祝日などに手続きを行えます。業務の合間や空いた時間を活用できるため、忙しい方にとっても利用しやすいサービスといえるでしょう。

全国どこからでも利用できる

AI審査のファクタリングは、申し込みから契約までの手続きがオンラインで完結するケースが多く、利用の場所を選びません。パソコンやスマートフォンがあれば、事業所や外出先など、全国どこからでも手続きを進められます。

またファクタリング会社の窓口へ足を運ぶ必要がないため、移動時間や日程調整の負担がない点もメリットです。申し込みのために新たな時間を確保しにくい場合でも、業務の合間に対応しやすくなります。

入金までの手間が少ない

先述した通り、AI審査のファクタリングは各種手続きがオンラインで完結するため、入金までの手間を抑えやすい傾向があります。対面での面談や書類の郵送が不要となる場合も多く、手続き全体をシンプルに済ませられるでしょう。

またファクタリング会社によっては、提出書類が比較的少なく済むケースもあります。必要書類の準備や提出にかかる負担が軽減されることで、スムーズに資金調達を進められます。

手数料率が低くなる可能性がある

ファクタリングを利用する際には、売掛債権の金額から所定の手数料が差し引かれます。手数料がファクタリング会社の収益となるのです。AI審査によるファクタリングでは、人による審査に比べて人件費を抑えられるため、その分、手数料が低くなる傾向があります。

2社間ファクタリングの費用相場は、手数料率が8〜18%程度であるケースが多いですが、AI審査を導入しているサービスでは、条件次第で10%未満に抑えられる可能性もあります。

さらにオンラインで手続きが完結することで、移動時間や交通費などの間接的なコストを削減できる点も見逃せません。総合的な負担を抑えやすい点は、AI審査のファクタリングの魅力の一つといえます。

少額のファクタリングでも利用できる場合がある

一般的なファクタリング会社では、最小取引額が100万円程度に設定されているケースもあり、大口の取引を行っていない企業は利用自体が難しいかもしれません。

一方、AI審査を行っているファクタリングでは、比較的少額の売掛債権でも対応している場合があります。数万円程度の取引から利用できるケースもあるため、中小企業や個人事業主にとって利用しやすい資金調達方法の一つです。ただし、対応金額や条件はファクタリング会社ごとに異なるため、事前の確認が必要です。

対面での強引な勧誘を受ける心配がない

ファクタリング会社の中には、契約時に強引な勧誘を行ったり、利用者に不利な条件を十分に説明しなかったりするケースもゼロではありません。対面でのやり取りでは、その場の雰囲気から断りづらさを感じることもあるでしょう。

AI審査によるファクタリングは、申し込みから契約までをオンラインで進めることが一般的です。対面でのやり取りが発生しないため、冷静に条件を比較・検討しやすく、心理的な負担を抑えやすい点がメリットといえます。

幅広い業種に対応しているケースが多い

AI審査を導入しているファクタリングは、幅広い業種に対応している傾向があります。AIは過去の取引実績や業種別データなど、さまざまな情報を基にして適切な審査を行えるためです。

人が審査を行う場合、過去に取引実績のない業種では判断に時間がかかり、慎重になりやすいことがあります。その結果、利用できない可能性もゼロではありません。

AI審査であれば、多角的なデータを用いて評価するため、ファクタリングを利用したことがほとんどない業種であっても審査を受けられる傾向にあります。

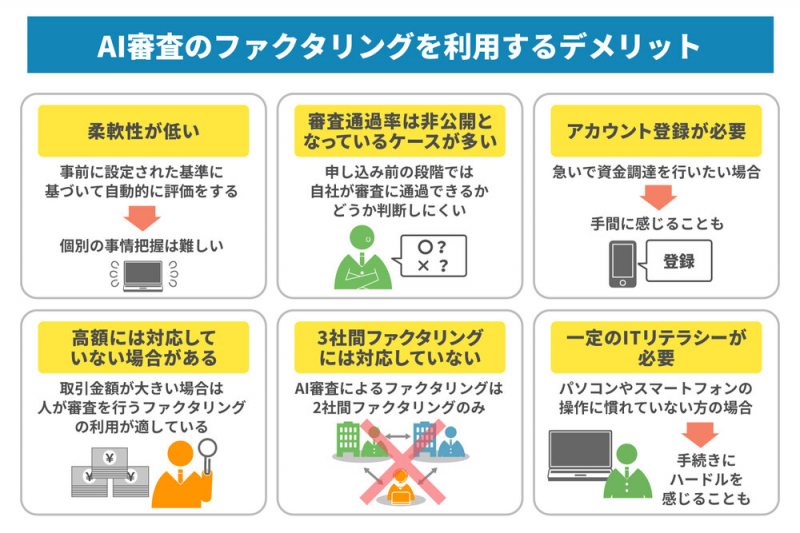

AI審査のファクタリングを利用するデメリット

AI審査型ファクタリングには多くのメリットがある一方で、利用前に把握しておきたいデメリットもあります。ここからは主なデメリットについて解説します。

柔軟性が低い

AIによる審査は迅速で効率的ですが、柔軟性の面では人による審査に劣る場合があります。AIは事前に設定された基準に基づいて自動的に評価をするため、個別の事情をくみ取ることは難しいでしょう。

例えば、必要書類にわずかな不備があった場合や、売掛金の情報に少しでも不正確な点があると、審査に通らない可能性があります。状況によっては、人が対応するファクタリングの方が個別の事情をくんで対応してくれるかもしれません。

審査通過率は非公開となっているケースが多い

一般的なファクタリングでは、審査基準や審査通過率の目安が示されている場合があります。一方、AI審査を採用しているファクタリングでは、審査ロジックや通過率が非公開となっているケースが多いです。

そのため申し込み前の段階では、自社が審査に通過できるかどうかを判断しにくいという側面があります。事前に条件を確認できないことで、申し込み後に想定と異なる結果になる可能性がある点は、デメリットとして認識しておきましょう。

アカウント登録が必要

AI審査によるファクタリングを利用する場合、多くのサービスで事前に無料のアカウント登録を行う必要があります。

登録作業自体は複雑ではありませんが、急いで資金調達を行いたい場合には、手間に感じることもあります。

高額のファクタリングには対応していない場合がある

AI審査によるファクタリングは、少額の売掛債権にも対応しやすい点がメリットです。しかし一方で、高額のファクタリングには対応していないケースもあります。

取引金額が大きい場合や、個別の事情を踏まえた判断が必要な場合には、人が審査を行うファクタリングの利用が適していることもあります。利用額に応じて、適切なサービスを検討することが重要です。

3社間ファクタリングには対応していない

AI審査によるファクタリングは、2社間ファクタリングのみを取り扱っており、3社間ファクタリングに対応していないケースがほとんどです。

3社間ファクタリングは時間がかかるものの、売掛先への通知や承諾が必要となるため、2社間ファクタリングよりも手数料率が低くなる可能性があります。手数料率をできるだけ抑えたい場合には、人による審査の3社間ファクタリングを検討するのも一つの方法です。

一定のITリテラシーが必要

AI審査型ファクタリングを利用するには、一定のITリテラシーが必要です。オンライン上での入力作業や、必要書類のデータ化、チャットやメールによる問い合わせ対応などを行わなければならないからです

操作自体、難しいものではありませんが、パソコンやスマートフォンの操作に慣れていない方の場合には、手続きにハードルを感じることもあります。

まとめ

AI審査のファクタリングを利用すれば、申し込みから審査、入金までをオンラインで行える他、迅速に資金調達できる可能性があります。一方で、柔軟性や対応金額、取引形態などに制限がある場合もあり、メリットとデメリットの両方を把握した上で利用を検討しましょう。

株式会社JPSではファクタリングサービスを提供しており、最短即日で現金化できます。オンラインで完結できる他、担当者に相談したい場合は対面での受け付けも可能です。全国出張サービスも行っているので、資金繰りにお困りの方やファクタリングの利用を検討している方はお気軽にご相談ください。