【経営者・役員118人に聞いた】ファクタリングで「失敗した」と感じた経験があるのは36.44%! 後悔しないために注意すべきポイントとは?

2025/11/25

ファクタリング

ファクタリングは、保有している売掛債権をファクタリング会社に売却して、支払期日よりも前に現金化する資金調達方法の一つです。最短即日で現金化できるサービスもあり、緊急で資金が必要な場合に適しています。

利便性の高いファクタリングですが、中には「ファクタリングを利用して失敗してしまった」と感じている方もゼロではありません。そこで今回、株式会社JPSはファクタリングを利用したことのある企業の経営者・役員にアンケートを実施。ファクタリングを利用して「失敗した」と感じた理由などを調査しました。

本記事では調査結果を基に、ファクタリングを利用する際に押さえておくべきポイントなどをご紹介します。資金調達を検討している方は、参考にしてみてください。

※本記事は2025年10月時点の情報です

調査概要

今回の調査概要は以下の通りです。

|

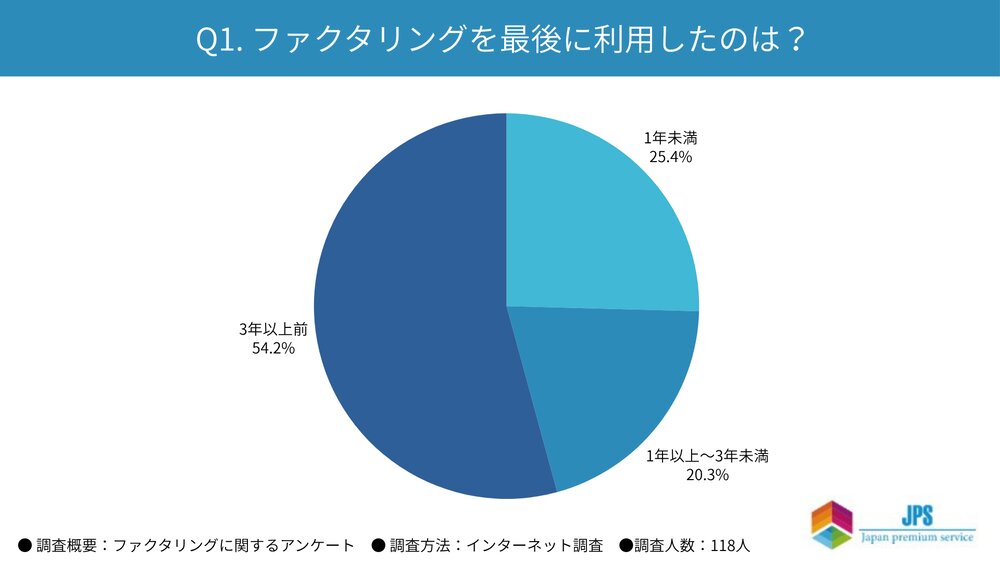

Q1. ファクタリングを最後に利用したのは?

まず企業の経営者・役員に「ファクタリングを最後に利用してからの経過期間を教えてください」という質問をしたところ、以下の結果となりました。

|

回答者の半数以上が、3年以上前にファクタリングを利用していました。この結果からも、ファクタリングを頻繁に利用するケースは少ないことが分かります。

ファクタリングは融資と比べて、スピーディかつ審査ハードルも高くない資金調達方法です。しかし高頻度で利用をすると、その分手数料を支払わなければなりません。資金繰りがかえって悪化し、後悔してしまう可能性もあります。そのため利用すべきタイミング・状況かどうかを見極めることが大切です。

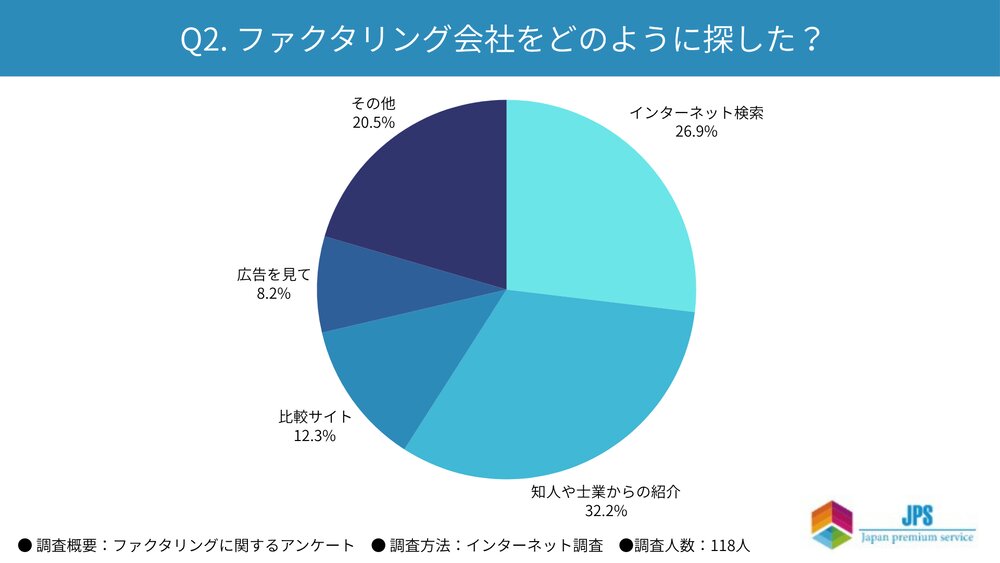

Q2. ファクタリング会社をどのように探した?

ファクタリングを利用したことがある企業の経営者・役員に「ファクタリング会社をどのように探しましたか?」という質問をしたところ、以下の結果となりました。

|

「知人や士業からの紹介(32.16%)」が最も多く、次いで「インターネット検索(26.90%)」が多いことが分かりました。

なお「知人がおすすめしたから」「インターネットでおすすめされていたから」といった理由だけで、ファクタリング会社を選ぶのは推奨できません。企業の状況やニーズによって、適したファクタリング会社は異なります。第三者の意見や評価はあくまで参考程度にとどめ、手数料率や担当者の対応、契約内容などを確認した上で、自社に合ったファクタリング会社を選ぶことが大切です。

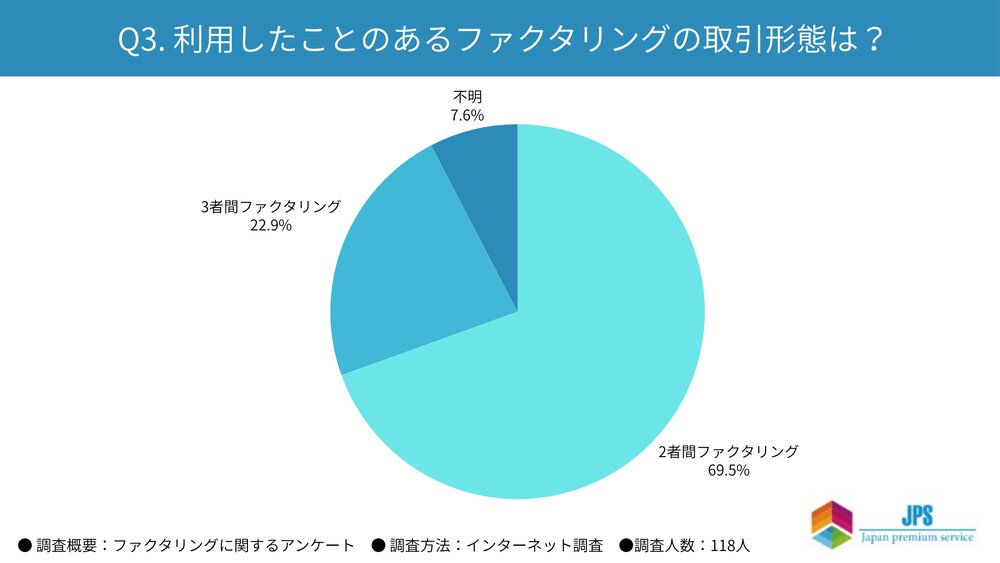

Q3. 利用したことのあるファクタリングの取引形態は?

「利用したことのあるファクタリングの取引形態は? 過去に何回も利用したことがある場合は、一番直近のケースでお答えください」という質問をしたところ、以下の結果となりました。

|

約70%の経営者・役員が、2社間ファクタリングを利用していることが分かりました。

そもそも2社間ファクタリングと3社間ファクタリングでは、特徴やメリット・デメリットが異なります。自社の状況に合わせて、適した取引形態を選択することが後悔のないファクタリング利用につながるでしょう。

2社間ファクタリングと3社間ファクタリングの概要は、以下の通りです。

| 概要 | メリット | デメリット | |

| 2社間ファクタリング |

|

|

|

| 3社間ファクタリング |

|

・2社間ファクタリングに比べて手数料が安くなる傾向にある |

|

Q4. ファクタリングで「失敗した」と感じたことはある?

「ファクタリングの利用に当たって“失敗した”と感じたことがありますか?」という質問をしたところ、以下の結果となりました。

|

60%以上が「失敗したことはない」と回答している一方で、約36%が何らかの理由で「失敗したと感じたことがある」と回答しています。ファクタリングの利用を検討している方は、失敗したと感じる要因を把握しておきましょう。詳細については後述します。

Q5. ファクタリングで「失敗した」と感じた理由は?

Q4で「ファクタリングで“失敗した”と感じたことがある」と回答した経営者・役員に「失敗したと感じた理由を教えてください(複数選択可)」という質問をしたところ、以下の結果となりました。

|

ファクタリングで「失敗した」と感じた経営者・役員の約70%が「手数料が想定よりも高かった」と回答しています。

ファクタリングの手数料率には、下限や上限が定められていません。そのためファクタリング会社によって提示される手数料は異なります。ファクタリングを利用する場合は、事前に相場を把握した上で、実際に提示された手数料が適性かどうかを確認しましょう。

ファクタリングの手数料率の相場は、以下の通りです。

● 2社間ファクタリング:8~18%程度

● 3社間ファクタリング:2~9%程度

なおファクタリングの手数料率は、取引形態や売掛先の信用度、売掛金の規模、回収期間などによっても変動します。ファクタリング会社のサービスサイトには、手数料率の下限もしくは上限のみが記載されているケースが多いです。

売掛債権を売却する際にいくら手数料がかかるのか具体的に知りたい場合は、ファクタリング会社のサービスサイトを確認するだけではなく、見積もりを依頼するようにしてください。

※本設問は複数回答可であるため、各項目の割合(%)の合計は100%を超過します。

※ 本設問の円グラフ(総回答数を分母としたグラフ)は、集計の定義が異なるため、それぞれの合計値は異なります。

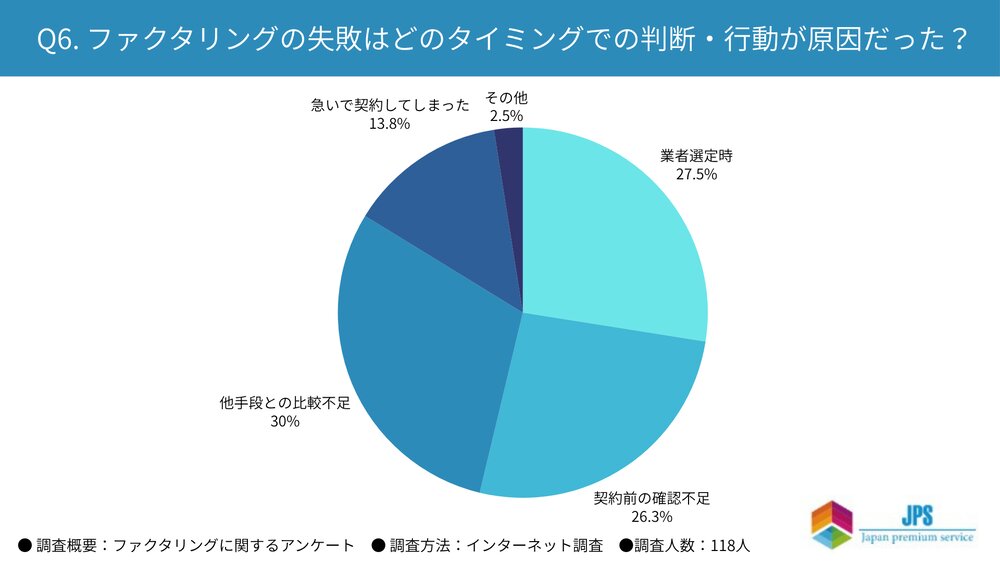

Q6. ファクタリングの失敗はどのタイミングでの判断・行動が原因だった?

Q4で「ファクタリングで“失敗した”と感じたことがある」と回答した経営者・役員に「ファクタリングの失敗は、どのタイミングでの判断・行動が原因だったと思いますか?(複数選択可)」という質問をしたところ、以下の結果となりました。

|

ファクタリングで失敗したことがある経営者・役員の多くが「他手段との比較不足(55.81%)」「業者選定時の確認不足(51.16%)」「契約前の確認不足(48.84%)」と回答しています。

融資をはじめとした他の資金調達方法とファクタリングでは、さまざまな違いがあることを知っておきましょう。融資の場合、貸金業法や利息制限法によって金利に規制がかかっています。融資の種類によっても異なりますが、金利が極端に高く設定されることはありません。金利相場は以下の通りです。

| 融資の種類 | 概要 | 金利相場 |

| 銀行融資(プロパー融資) | ・保証や担保なしで借り入れられる融資・審査が厳しい傾向にある | 1~3%程度 |

| 銀行融資(信用保証付き融資) | ・信用保証協会の保証がある融資・信用保証協会に別途保証料を支払う必要がある | 1~3%程度 |

| 銀行融資(ビジネスローン) | ・銀行の他の融資に比べて、審査ハードルが低い傾向にある | 1~14%程度 |

| 日本政策金融公庫 | ・国が出資・運営している政府系金融機関による融資 | 1~3%程度 |

対してファクタリングの場合、手数料率の下限・上限をファクタリング会社が自由に決められます。審査のハードルが低くスピーディに資金調達できる一方で、融資の金利と比較するとファクタリングの手数料は高くなる傾向にあります。利用することで資金繰りが悪化しないか、しっかりと確認しましょう。

また他の資金調達手段の場合は多額の資金を調達できることもありますが、ファクタリングの場合は売却する売掛債権の金額以上は現金化できません。一度に多額の資金が必要な場合は、ファクタリングではなく他の資金調達手段を検討するのがよいでしょう。

さらに、ファクタリング会社を選ぶ際には慎重になることが大切です。中にはファクタリング会社を装った悪徳業者が紛れ込んでいる恐れもあります。悪徳業者と契約してしまうと、相場から大きく外れた手数料を要求されたり、強引な取り立てをされたりするかもしれません。

悪徳業者ではなかったとしても、担当者の対応が悪い、他のファクタリング会社よりも手数料が高いといった理由で、契約したことを後悔するケースもあります。実際に担当者の対応を確認した上で、契約内容を読み込み信頼できるファクタリング会社と契約しましょう。

※本設問は複数回答可であるため、各項目の割合(%)の合計は100%を超過します。

※ 本設問の円グラフ(総回答数を分母としたグラフ)は、集計の定義が異なるため、それぞれの合計値は異なります。

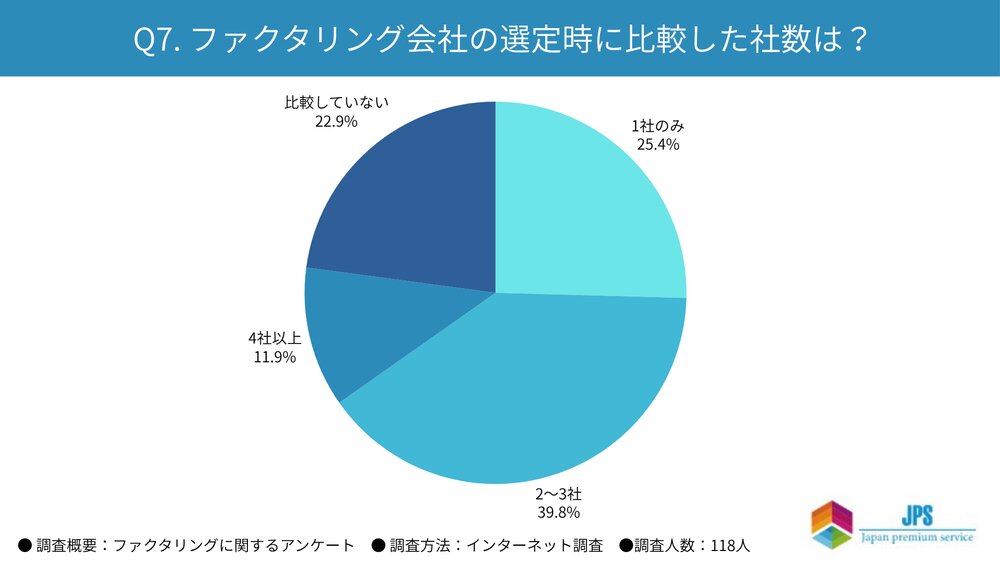

Q7. ファクタリング会社の選定時に比較した社数は?

「ファクタリング会社を選定する際に、比較検討した社数は? 過去何度も利用したことがある場合は、一番直近のケースでお答えください。」という質問をしたところ、以下の結果となりました。

|

検討しているファクタリング会社を「2~3社と比較(39.83%)」した経営者・役員が最も多く「1社と比較(25.42%)」「4社以上と比較(11.86%)」と続きます。一方で、他社と比較検討していない経営者・役員も20%程度いることが分かりました。

先述した通り、ファクタリング会社によって契約内容や審査基準、手数料率、サポート内容などは異なります。複数のファクタリング会社に相談・見積もり依頼をした上で、自社に適した会社を選ぶことが、失敗しないためのポイントです。

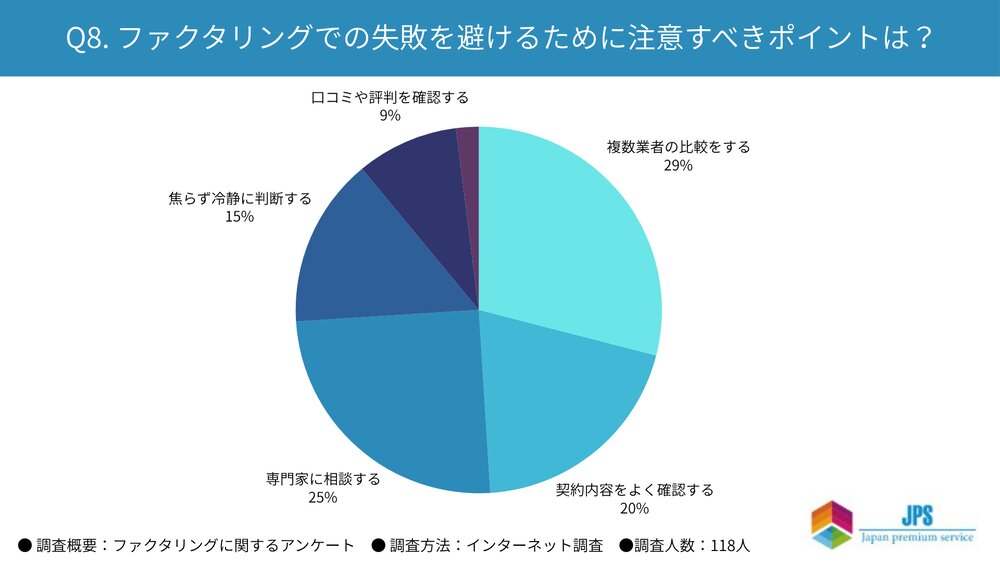

Q8. ファクタリングでの失敗を避けるために注意すべきポイントは?

Q4で「ファクタリングで“失敗した”と感じたことがある」と回答した経営者・役員に「今後注意すべきと感じたポイントは何かありますか?(複数選択可)」という質問をしたところ、以下の結果となりました。

|

「複数のファクタリング会社の比較をする(67.44%)」「専門家に相談をする(58.14%)」という回答が半数を超えています。

ファクタリング会社を比較検討する際には、以下の内容を丁寧に確認するようにしてください。

| 確認するポイント | 概要 |

| 手数料率 | 相場の範囲内か、他社とどの程度差異があるかを確認 |

| 手数料以外の費用の有無 | 債権譲渡登記が必要なファクタリングの場合、手数料の他に登記費用がかかる |

| 現金化のスピード | 早い場合は即日現金化できるファクタリングもある |

| 申し込み方法 | オンラインで相談から契約まで完結するサービスや、対面で担当者に相談できるサービスなどさまざま |

| 取引形態 | 2社間ファクタリングと3社間ファクタリングのどちらにするか、それぞれのメリット・デメリットを踏まえて選ぶ |

| 買取可能額の下限・上限 | ・ファクタリング会社によって、買い取れる金額の下限・上限が決まっているケースがある・まずは希望する金額を買い取ってもらえるかを確認する |

| 必要書類 | ・ファクタリング会社によって、必要書類が異なる・必要書類が少なければ、スムーズに手続きを進めやすい |

| 契約内容 | ・あいまいな内容が含まれていないかや、手数料以外の追加費用が含まれていないかなどを確認する・気になる点があれば、納得できるまで質問する |

| 償還請求権の有無 | ・償還請求権とは、売掛先が売掛金を支払えなかった場合に、ファクタリング会社が利用企業にその支払いを求めることができる権利のこと・ファクタリングの場合、償還請求権がないことが基本・ファクタリングで償還請求権がある場合、利用企業にとってリスクとなるので注意が必要 |

| 担当者の対応 | ・担当者が親身になって相談に乗ってくれない、対応が遅いといった場合は、契約を控えるのがよい・誠実かつ有用な提案をしてくれる担当者が在籍するファクタリング会社を選ぶ |

| ファクタリング会社の開示情報 | ・当該のファクタリング会社の所在地や電話番号、代表者名などがサービスサイトに掲載されているかを確認・掲載された住所や電話番号が実在するのかも、チェックする |

※本設問は複数回答可であるため、各項目の割合(%)の合計は100%を超過します。

※ 本設問の円グラフ(総回答数を分母としたグラフ)は、集計の定義が異なるため、それぞれの合計値は異なります。

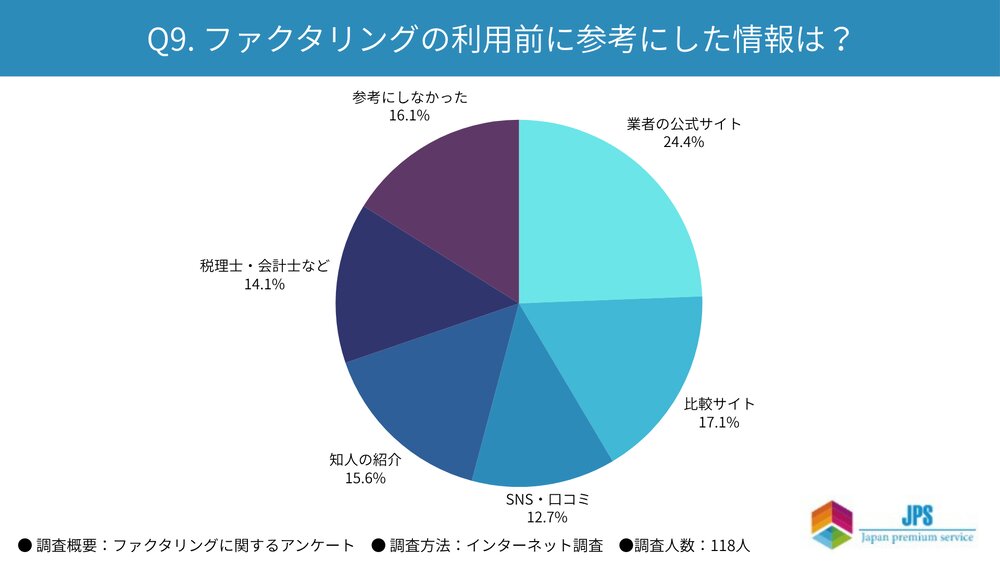

Q9. ファクタリングの利用前に参考にした情報は?

ファクタリングを利用したことがある企業の経営者・役員に「ファクタリングの利用前に参考にした情報は何ですか?(複数選択可)」という質問をしたところ、以下の結果となりました。

|

「ファクタリング会社の公式サイト(42.27%)」が最も多く、次いで「比較サイト(29.66%)」が多いことが分かりました。また「参考にしなかった(27.97%)」という回答も約28%ありました。

ファクタリングを利用する際には、ファクタリング会社の公式サイトなどで手数料率や現金化スピード、取引形態などを把握した上で問い合わせをしましょう。悪徳業者と契約しないように、見積もりや契約内容で不明点がある場合は事前に担当者に質問をしてください。

なお比較サイトでは最新の情報が更新されていない可能性があります。比較サイトを利用する場合は、併せて公式サイトも確認するようにしましょう。

※本設問は複数回答可であるため、各項目の割合(%)の合計は100%を超過します。

※ 本設問の円グラフ(総回答数を分母としたグラフ)は、集計の定義が異なるため、それぞれの合計値は異なります。

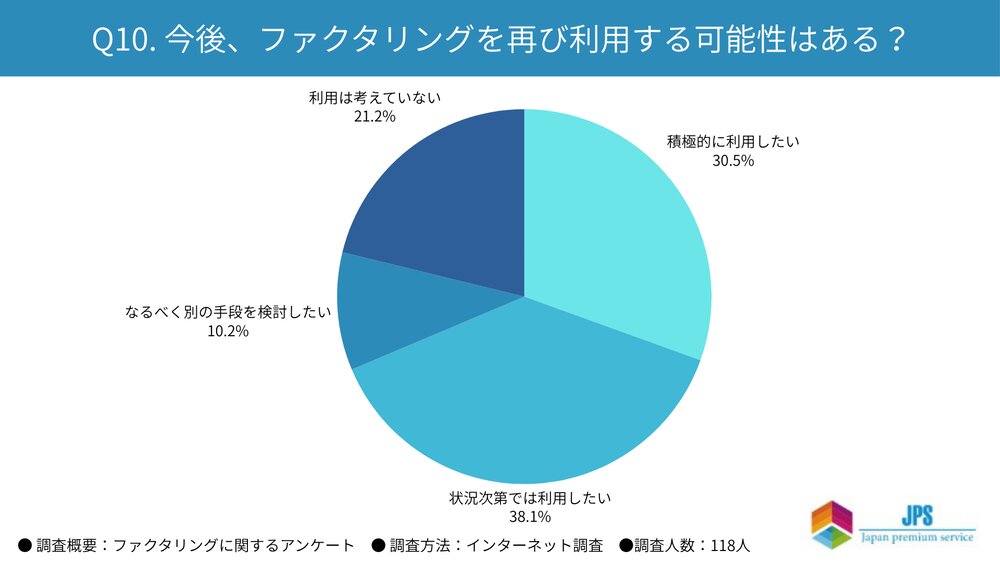

Q10. 今後、ファクタリングを再び利用する可能性はある?

「今後、ファクタリングを再び利用する可能性はありますか?」という質問をしたところ、以下の結果となりました。

|

「積極的に利用したい(30.51%)」「状況次第では利用したい(38.14%)」と回答した経営者・役員が過半数を占めていました。ファクタリングは適切なタイミングで信頼できるファクタリング会社と契約をすれば、有効な資金調達の手段となります。

「悪徳業者と契約してしまった」「想定よりも費用がかかってしまった」といったように、契約してから後悔しないためにも事前に情報収集をすることが大切です。

ファクタリングの利用を検討しているなら株式会社JPSがおすすめ

株式会社JPSでは、ファクタリングサービスを提供しています。必要な書類が全てそろっていた場合、最短60分で現金化が可能です。

2社間ファクタリングと3社間ファクタリングの両方に対応しており、それぞれの手数料率は以下の通りです。

● 2社間ファクタリング:5~10%

● 3社間ファクタリング:2~8%

最大3億円の売掛債権を売却できるので、大規模な資金調達にも利用できます。対面での相談はもちろんオンラインにも対応しているので、自社に合った方法で契約を進められるのもポイントです。

売掛債権を買い取った後も経営コンサルタントを紹介するなど、丁寧なアフターサポートを行っています。「資金繰りを改善したい」「ファクタリングに興味がある」といった方は、お気軽にご相談ください。