ファクタリング利用時に行う債権譲渡登記とは? 登記が必要になる理由や押さえておきたいポイントを解説

2025/11/11

ファクタリング

資金繰りの改善や事業の安定運営を目的に、ファクタリングの利用を検討している企業の経営者や担当者の方もいるのではないでしょうか。ファクタリングを利用する際には債権譲渡登記が必要なケースがあります。債権譲渡について正しく理解しておくことで、スムーズな資金調達が可能になるでしょう。

本記事では、債権譲渡登記の概要やファクタリングで債権譲渡登記が必要になる理由、債権譲渡登記のメリット・注意点などを分かりやすく解説します。自社にとって適切な判断ができるよう、ぜひ参考にしてください。

・ファクタリングで債権譲渡登記が必要になるケースとその理由

・債権譲渡登記をする場合のメリットと注意点

・ファクタリングの利用時に債権譲渡登記を行わなくてよいケース

債権譲渡とは?

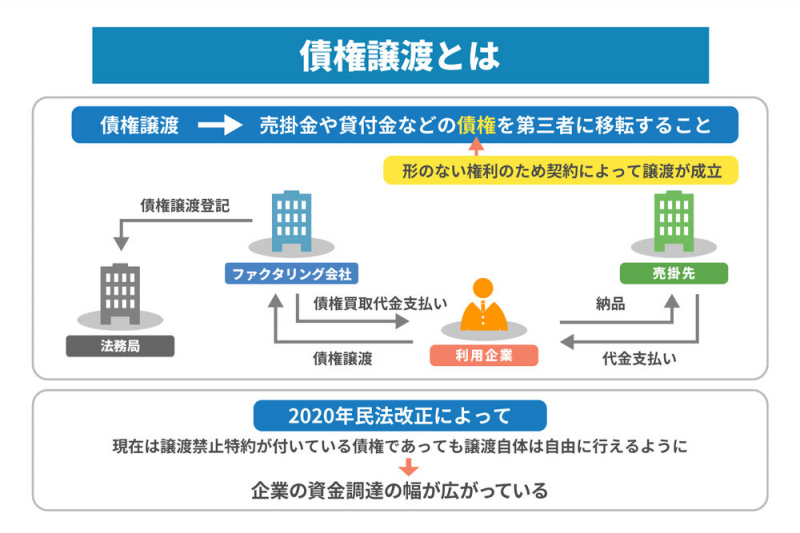

債権譲渡とは、売掛金や貸付金などの「債権」を第三者に移転することです。現金や商品と異なり、債権は形のない権利のため、契約によって譲渡が成立します。これまで「譲渡禁止特約」が付いている債権については原則譲渡できませんでしたが、2020年に行われた民法改正により、現在は譲渡禁止特約が付いている債権であっても譲渡自体は自由に行えるようになりました。これにより企業の資金調達の幅が広がっています。

債権譲渡の対抗要件

債権譲渡は、そのままでは債務者や第三者に対して効力を主張できません。ここで必要となるのが「対抗要件」です。対抗要件とは、当事者同士で成立させた権利を、債務者や第三者に対して主張する際に必要な条件のことです。

なお、債権譲渡には、主に以下に挙げる2種類の対抗要件があります。

- ● 債務者対抗要件:債務者に対して「債権を譲渡した」と主張できるようにする要件

- ● 第三者対抗要件:債務者以外の第三者に対して「債権を譲渡した」と主張できるようにする要件

売掛債権を譲渡したにもかかわらず、債務者が元の債権者に支払ってしまうケースがあります。このようなトラブルを避けるためには、債権譲渡の対抗要件を取得することが大切です。

債権譲渡の対抗要件を取得する方法

債権譲渡の対抗要件を取得する方法には、主に以下の3つがあります。

- ● 債務者へ通知する

- ● 債務者の承諾を得る

- ● 債権譲渡登記をする

いずれの方法も、権利を守るために重要な意味を持ちますが、手間やコスト、確実性などに違いがあります。ここからは、それぞれの特徴を具体的に見ていきましょう。

債務者へ通知する

債務者に対して「債権を譲渡した」と通知することで、債権譲渡の対抗要件を取得可能です。通知の手段は口頭でも可能ですが、確実性を高めるためには内容証明郵便を用いるのが一般的です。内容証明郵便で通知をすれば、債務者に加えて第三者に対しても債権譲渡の事実を証明できます。コストはかかりますが、シンプルかつ確実性の高い手段といえるでしょう。

債務者の承諾を得る

債権譲渡の対抗要件の取得について、債務者から承諾を得る方法もあります。さらに、その承諾を得る際に公証役場で「確定日付」を付与しておけば、第三者に対しても効力を持たせられます。確定日付は、ある日付時点で文書が存在していたことを証明するものです。二重譲渡などのリスクを防ぐために、債務者の承諾と確定日付を組み合わせるのも一つの方法といえます。

債務譲渡登記をする

債権譲渡登記をすることでも、債権譲渡の対抗要件を取得可能です。これは債権を譲渡した事実を法務局に登記する方法で、登記を行うことで第三者対抗要件を取得できます。債権譲渡登記の場合、債務者に通知せずとも第三者に主張できるようになる点が大きなポイントです。申請は債権の譲渡人と譲受人が共同で行う必要があり、代理人に依頼する場合は委任状を作成します。

登記によって公示される内容は以下の通りです。

- ● 登記の目的

- ● 譲渡人の情報

- ● 譲受人の情報

- ● 登記の原因

- ● 登記原因・年月日

- ● 債権の種類

- ● 債権の総額

これらが公的に記録されることで、法的証拠として強い効力を持ちます。

ファクタリングでは債権譲渡登記が必要になるケースがある

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に譲渡(売却)することで、支払期日前に現金化できる資金調達方法です。ファクタリングの取引形態には、以下の2種類があります。

- ● 2社間ファクタリング:利用企業とファクタリング会社の2者間で契約を結ぶ方法。売掛先には通知しない

- ● 3社間ファクタリング:利用企業とファクタリング会社、さらに売掛先が契約に関わる方法。売掛先に売掛債権を譲渡することを通知する

なお、ファクタリングは資金繰りを改善する際に有効な手段となりますが、その契約形態によっては債権譲渡登記が必要になる場合があります。特に2社間ファクタリングでは、売掛先への通知を行わないため、第三者対抗要件を備える目的で債権譲渡登記が求められることが多いのです。

ファクタリングで債権譲渡登記が必要になる理由

ファクタリングで債権譲渡登記が必要とされる背景には、権利関係を明確にし、リスクを抑える目的があります。ここでは主な理由を2つご紹介します。

債権の二重譲渡を防止するため

二重譲渡とは、1つの債権を複数の相手に譲渡することです。先述した通り、債権は実体のない権利のため、契約だけで譲渡が成立します。その結果、同じ売掛債権が複数の譲受人に渡るリスクがゼロではないのです。

仮にファクタリング会社が買い取った債権が、別の企業にも譲渡されていた場合、支払の権利を巡って紛争が発生します。債権譲渡登記をしていなければ、後から登記を行った業者に優先権を奪われる可能性もあるでしょう。債権譲渡登記を行えば、譲渡の事実を公的に記録し、第三者対抗要件を確保できるため、二重譲渡を防止する有効な手段となります。

万が一のときに法的証拠として利用するため

債権譲渡登記は、債権を譲渡された事実を公的に記録する方法であり、トラブル発生時には法的証拠として活用できます。ファクタリングは、ファクタリング会社が売掛金を回収できないリスクを伴う取引です。もし未回収や契約上の争いが生じた場合、登記簿に記録された情報を根拠に「自社が正当な債権者である」と主張できます。

また裁判や差し押さえなどの法的手続きを行う際にも登記が証拠として機能するため、債権回収の可能性を高められます。こうした背景から、ファクタリング会社によってはリスク対策として債権譲渡登記を条件とするケースもあるのです。

ファクタリングで債権譲渡登記をするメリット

ファクタリングにおいて債権譲渡登記を行うことは、利用企業にとってもメリットがあります。ここでは代表的な2つのメリットをご紹介します。

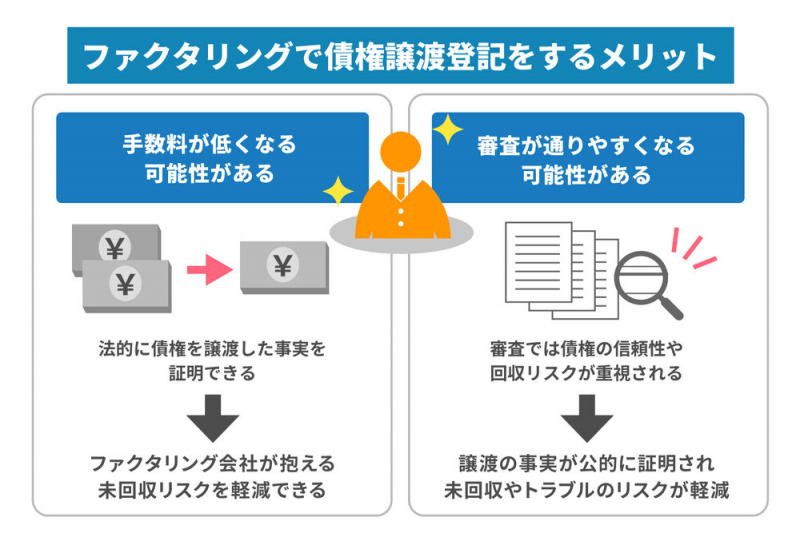

手数料が低くなる可能性がある

ファクタリングを利用する際には、債権の買い取りに伴って手数料が発生します。この手数料には、ファクタリング会社が負担する未回収リスクが含まれており、未回収リスクが高いと判断されれば、その分手数料も高くなるのです。

しかし、債権譲渡登記を行えば、法的に債権を譲渡した事実を証明できるので、ファクタリング会社が抱える未回収リスクを軽減できます。リスクが下がる分だけ手数料が抑えられる可能性があるのです。登記を行うことでコストはかかるものの、長期的に見れば資金調達に関わる費用を抑えられる可能性もあります。

審査が通りやすくなる可能性がある

ファクタリングを利用する際には、ファクタリング会社が実施する審査を通過しなければなりません。審査では、債権の信頼性や回収リスクが重視されます。債権譲渡登記を行うことで、譲渡の事実が公的に証明され未回収やトラブルが発生するリスクが軽減するため、結果的に審査に通りやすくなります。

ファクタリングで債権譲渡登記をする際に押さえておきたい注意点

債権譲渡登記にはメリットがある一方で、注意すべき点もあります。コストや情報公開のリスク、対象範囲の制限などを理解しておきましょう。ここからは、詳細についてご紹介します。

債権譲渡登記には一定の費用が発生する

債権譲渡登記を行う際には、登録免許税や司法書士への依頼料といった費用が発生します。

債権譲渡登記の登録免許税は、債権が5,000個以下なら1件につき7,500円、5,000個を超える場合は1件につき15,000円と定められています(※)。さらに登記申請には専門的な知識が必要なため、司法書士へ依頼するケースが多く、その報酬は数万円から10万円程度かかることもあります。

ファクタリングによる資金調達額と登記費用のバランスを見極めて、必要性を判断することが重要です。

※参考:法務省.「(債権譲渡登記等)添付書面・登録免許税」(参照2025-10-01)

2社間ファクタリングの場合でも売掛先に知られる可能性がある

債権譲渡登記を行うと、情報が登記簿に記録されます。登記簿は第三者が閲覧できるため、売掛先が調べようとすればファクタリングを利用していることを知られてしまう可能性もゼロではありません。2社間ファクタリングであっても、債権譲渡登記を行うことで売掛先に知られる恐れがあることを認識しておきましょう。

個人事業主は利用できない

債権譲渡登記の対象は法人が行う債権譲渡に限定されています。そのため、個人事業主は債権譲渡登記を前提としたファクタリングを利用できません。

個人事業主の場合は、債権譲渡登記を必要としないファクタリングサービスを選びましょう。

ファクタリングの利用時に債権譲渡登記を行わなくてよいケース

ファクタリングの利用に際して、必ずしも債権譲渡登記が必要になるわけではありません。債権譲渡登記が不要なサービスを選ぶことでコストや手間を削減し、資金調達をスムーズに進められる可能性があります。ここからは、債権譲渡登記を行わなくてよいケースをご紹介します。

2社間ファクタリングでも登記不要なケースもある

2社間ファクタリングの場合、売掛先に通知を行わないため債権譲渡登記によって第三者対抗要件を取得するケースがあります。しかし、全ての2社間ファクタリングで債権譲渡登記が必須というわけではありません。ファクタリング会社によっては、債権譲渡登記を不要とするサービスを提供している場合もあります。

債権譲渡登記が不要のサービスであれば、司法書士費用や登録免許税といったコストが発生しないため、資金調達のハードルが下がります。さらに、登記手続きを経ずに契約を進められるため、スピード感を持って現金化できる点も特長です。

債権譲渡登記が必要なファクタリングサービスの中には、最短即日で現金化できるサービスもあり、急ぎで資金を調達したい企業に適しています。ファクタリングサービスを選ぶ際には、債権譲渡登記が必須かどうかを事前に確認することが大切です。

3社間ファクタリングの場合は原則登記は不要

3社間ファクタリングでは、利用企業・ファクタリング会社・売掛先の三者で契約を進めます。契約段階で売掛先に債権譲渡の承諾を得た時点で対抗要件を取得できるため、原則として債権譲渡登記は不要です。

なお、売掛先が債権譲渡を承諾している以上、3社間ファクタリングを利用すれば二重譲渡のリスクも大幅に軽減可能です。さらに債権譲渡登記にかかるコストや時間を省けるため、スムーズに資金調達が行えます。

まとめ

本記事では、債権譲渡登記の基礎から、ファクタリングで債権譲渡登記が必要となる理由、メリット・注意点、そして登記不要なケースまで解説しました。債権譲渡登記は、売掛債権の二重譲渡防止や法的証拠の確保といった重要な役割を持つ一方で、費用や手間が発生します。

資金調達のスピードと法的な安定性のバランスをどのように取るかをしっかり検討した上で、ファクタリングサービスを選ぶことが大切です。債権譲渡登記を行うかどうかは、企業の状況やニーズに応じて判断するとよいでしょう。

株式会社JPSは、即日現金化が可能なファクタリングサービスを提供しています。債権譲渡登記を行う必要がないため、スピーディかつ登記費用なしで利用可能です。利用に当たって必要な書類も通帳の写し(3カ月分)、請求書、決算書、代表者の身分証明書のみで準備の手間も少ないです。資金繰りにお悩みの企業の経営者や担当者の方は、お気軽にお問い合わせください。